Über uns

KnowHow-Magazin

- KH-kompakt Ausgabe Januar/Februar 2026

- KH-kompakt Ausgabe Dezember 2025

- KH-kompakt Ausgabe Oktober/November 2025

- KH-kompakt Ausgabe September/Oktober 2025

- KH-kompakt Ausgabe August/September 2025

- KH-kompakt Ausgabe Juni/Juli 2025

- KH-kompakt Ausgabe Mai 2025

- KH-kompakt Ausgabe April 2025

- KH-kompakt Ausgabe Februar/März 2025

- KH-kompakt Ausgabe Januar/Februar 2025

- KH-kompakt Ausgabe Dezember 2024

- KH-kompakt Ausgabe Oktober/November 2024

- KH-kompakt Ausgabe August/September 2024

- KH-kompakt Ausgabe Juni/Juli 2024

- KH-kompakt Ausgabe Mai/Juni 2024

- KH-kompakt Ausgabe März/April 2024

- KH-kompakt Ausgabe Januar/Februar 2024

- KH-kompakt Ausgabe Dezember 2023/Januar 2024

- KH-kompakt Ausgabe Oktober/November 2023

- KH-kompakt Ausgabe September 2023

- KH-kompakt Ausgabe Juni/Juli 2023

- KH-kompakt Ausgabe April/Mai 2023

- KH-kompakt Ausgabe Januar/Februar 2023

- KH-kompakt Ausgabe Dezember 2022

- KH-kompakt Ausgabe November 2022

- KH-kompakt Ausgabe Oktober 2022

- KH-kompakt Ausgabe September 2022

- KH-kompakt Ausgabe August 2022

- KH-kompakt Ausgabe Juni/Juli 2022

- KH-kompakt Ausgabe Mai/Juni 2022

- KH-kompakt Ausgabe April/Mai 2022

- KH-kompakt Ausgabe März/April 2022

- KH-kompakt Ausgabe März 2022

- KH-kompakt Ausgabe Januar/Februar 2022

- 11/2021 – Aktienstrategie Europa 2022

- 10/2021 – Aktien ohne Alternativen?

- 09/2021 – Impfauffrischung nötig?

- 07+08/2021 – Regulierung in China

- 06/2021 – Grüne Investments mit Zukunft

- 05/2021 – Die digitale Wirtschaft Europas

- 04/2021 – Ist Kupfer das neue Öl??

- 03/2021 – Hebelprodukte auf US-Titel

- 02/2021 – IPOs und SPACs

- 01/2021 – Digitale Wirtschaft

Knock-outs – Wiki

- Einführung in die Welt der Knock-out-Produkte

- Wie Knock-outs funktionieren

- Mini-Futures leicht erklärt

- Open-End-Turbos leicht erklärt

Optionsscheine – Wiki

- Basiswissen Optionsscheine

- Was sind Optionsscheine?

- Call-Optionsscheine einfach erklärt

- Put-Optionsscheine einfach erklärt

Faktor-Optionsscheine – Wiki

- Einführung - Faktor-Optionsscheine in Theorie und Praxis

- Faktor-Optionsscheine einfach erklärt

- Faktor-Optionsscheine und Mini-Futures im Vergleich

Goldman Sachs Kompass-Reihe

Investment-Themen

Fachbegriffe aus der Finanzwelt

Ausgabe kompakt 11/2021 als PDF herunterladen.

Inhalt

Aktienstrategie Europa 2022 – ein Ausblick: Wenn nicht jetzt, wann dann?

Marquee-QuickPoll-Umfrage November 2021: Inflation könnte länger anhalten

Termine Dezember 2021: Daran sollten Sie denken

Aktienstrategie Europa 2022 – ein Ausblick:

Wenn nicht jetzt, wann dann?

Ein Beitrag von Philipp Möbius, Private Investor Products Group, Goldman Sachs Bank Europe SE

Die Aussichten für europäische Aktien bleiben positiv. Die Strategen von Goldman Sachs Global Investment Research (GIR) sind nach wie vor zuversichtlich: Die derzeitige Hausse könnte weitergehen, wenn auch in geringerem Tempo.

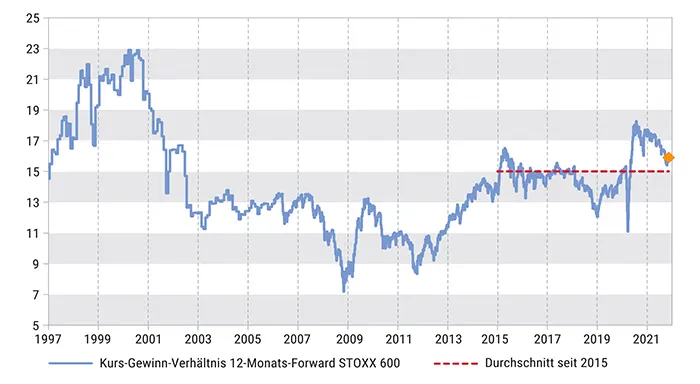

Trotz der Rekordrenditen sind europäische Aktien heute billiger zu haben als zu Beginn des Jahres 2021. Mit einem Kurs-Gewinn-Verhältnis (KGV) von 16 und einer Dividendenrendite von 3 Prozent sind sie im Vergleich zu den USA günstig und im Vergleich zu anderen Vermögenswerten sehr günstig. Investoren wissen das und dürften ihre wachsenden Barmittel für Aktienkäufe nutzen. Auch Unternehmen könnten als Käufer auftreten – bei Fusionen und Übernahmen oder mit Aktienrückkaufprogrammen.

Die Triebkräfte der Hausse sind nach wie vor vorhanden: niedrige Zinsen, eine gute Erholung und relativ günstige Bewertungen. Die Erträge haben sich als widerstandsfähig gegenüber Problemen in der Lieferkette und höheren Inputkosten erwiesen. So spricht vieles dafür, dass die Gewinnspannen wahrscheinlich ihren Höchststand erreicht haben, obwohl Goldman Sachs Global Investment Research von jetzt aus gesehen keinen starken Rückgang erwartet. Nach einem deutlichen Wachstum des Gewinns je Aktie im Jahr 2021 dürfte in den Folgejahren nur noch mit moderaten Gewinnen zu rechnen sein. Aber auch diese geringeren Zuwächse im neuen Zyklus liegen noch immer deutlich über der Nullmarke, die Europa im letzten Zyklus vor der Pandemie erreicht hat.

Erträge und Ausschüttungen sorgen für gute Renditen

Die Erträge haben sich gegenüber dem Druck auf die Inputkosten als widerstandsfähig erwiesen. Die Ökonomen von Goldman Sachs erwarten, dass das weltweite reale BIP im Jahr 2022 um 4,5 Prozent und im Jahr 2023 um 3,4 Prozent wachsen wird. Auch in der Eurozone sehen die Prognosen ein starkes Wachstum von 4,4 Prozent und 2,4 Prozent vor. Dies ist schneller als das Wachstumstempo vor der Pandemie in Europa. Die finanziellen Bedingungen sind weiterhin günstig, die Fiskalpolitik dürfte für Impulse sorgen, und die Volkswirtschaften, insbesondere in Südeuropa, haben einen gewissen Nachholbedarf.

Dagegen liegen die Prognosen von Goldman Sachs Global Investment Research für China, wo ein Wachstum von 4,8 Prozent und 4,6 Prozent erwartet wird, unter dem Konsens. Die Inflation dürfte im ersten Halbjahr 2022 weltweit hartnäckig und hoch bleiben, sich aber im zweiten Halbjahr 2022 abschwächen, da sich einige Engpässe auf der Angebotsseite auflösen.

Für den STOXX 600 erwartet Goldman Sachs GIR, nach einem deutlichen Gewinnwachstum im Jahr 2021, moderate Zuwächse in den kommenden Jahren. Dies bedeutet zum einen, dass sich die Gewinne außergewöhnlich schnell erholt haben. Zum anderen könnte das Tempo des Gewinnwachstums im neuen Zyklus etwas höher sein. Nach der globalen Finanzkrise dauerte es elf Jahre, bis der Gewinn je Aktie im STOXX 600 wieder das Niveau von 2007 erreichte. Bis Ende 2021 dürfte der Gewinn je Aktie im STOXX 600 bereits spürbar über dem Niveau von 2019 liegen.

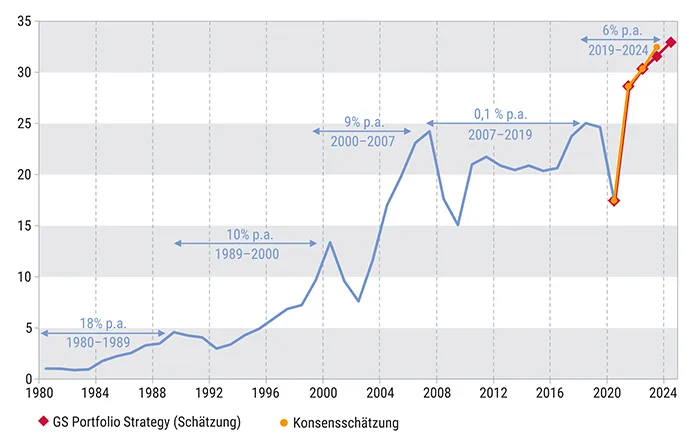

Abb. 1: Jährliche Gewinne je Aktie im STOXX 600*

Die Gewinne je Aktie im europäischen STOXX 600 Index dürften nach Schätzungen von Goldman Sachs Global Portfolio Strategy bereits für das Jahr 2021 das Vorkrisenniveau übertreffen und auch in den Folgejahren höher als im Vorkrisenzyklus liegen. Die Konsensschätzung fällt für die Folgejahre sogar noch etwas höher aus.

Quelle: I/B/E/S, Datastream, Goldman Sachs Global Investment Research; Stand: 11. November 2021

* Die Abbildung dient lediglich illustrativen Zwecken; bitte beachten Sie, dass historische Entwicklungen keinen verlässlichen Indikator für die künftige Entwicklung darstellen.

Nachfrage wesentlich für Margenentwicklung

Das ganze Jahr über waren die Anleger nicht wegen des Wachstums besorgt – das allgemein als stark erwartet wurde –, sondern wegen der Margen und des Drucks durch höhere Inputkosten und Lieferkettenblockaden. Zumindest bisher waren die Unternehmen in den meisten Fällen aber in der Lage, die Kosten weiterzugeben, und die Margen haben davon profitiert, dass die Unternehmen zunehmend mit höheren Kapazitäten arbeiten.

Die Margen wurden für 2021 und 2022 durchweg nach oben korrigiert. Nach Ansicht der Goldman Sachs Ökonomen sind die Nachfrage und das Tempo, in dem sich diese Nachfrage verändert, der wichtigste Faktor für die Margen, nicht die Inputkosten oder Löhne. Letztere können, wenn sie steigen, in der Regel weitergegeben werden, sofern die Wirtschaft stark ist.

Wie bereits an anderer Stelle dargelegt, tendieren die Nettogewinnspannen dazu, trotz höherer Inputkosten in den ersten zwei bis drei Jahren eines Wirtschaftsaufschwungs stark zu wachsen. Der Grund dafür ist, dass die starke BIP-Beschleunigung die Margenexpansion durch den operativen „Leverage“ unterstützt und den Druck auf die Inputkosten ausgleicht. Danach dürften die Nettogewinnspannen jedoch aufgrund der Wachstumsverlangsamung und des Lohnwachstums, das tendenziell rückwärtsgewandt ist, unter Druck geraten, und da sich einige Sektoren erst noch erholen müssen, wird ein Teil des Margenaufschwungs wahrscheinlich in das Jahr 2022 fallen.

Mäßig höhere Inflation, steigende Rohölpreise

Die Inflation dürfte geringfügig höher sein, was angesichts der nominalen Umsätze zu einem Umsatzwachstum führen dürfte. Auch die Rohstoffpreise dürften höher sein: Das Rohstoffteam von Goldman Sachs geht davon aus, dass Brent-Rohöl über dem Niveau des letzten Zyklus liegen wird. Dies wirkt sich positiv auf den Umsatz und die Nettogewinnspannen der rohstoffbezogenen Sektoren aus.

Bei den Banken ist mit einem Gewinnwachstum zu rechnen, da die Anleiherenditen leicht gestiegen sind und der regulatorische Druck etwas nachgelassen hat. Die Banken haben in den letzten drei Quartalen positiv überrascht, mit niedrigeren Rückstellungen als üblich. Zusätzliche Infrastrukturausgaben, vor allem für umweltfreundliche Investitionen, und fiskalische Ausgaben dürften ebenfalls zum Umsatzwachstum beitragen (auch wenn sie die Kosten in die Höhe treiben).

Schließlich hat sich der Anteil wachstumsschwacher Unternehmen in Europa in den letzten zehn Jahren verringert, während der Anteil der stabileren und wachstumsstärkeren Unternehmen gestiegen ist. So hat sich beispielsweise der Anteil des Gesundheitswesens an den Erträgen verdoppelt und liegt nun bei 15 Prozent, während sich der Anteil der Erträge der Banken auf 12 Prozent halbiert hat.

Europa nicht übermäßig teuer

Die europäischen Märkte haben ihre Höchststände erreicht, doch aufgrund der guten Ertragslage und der hohen Korrekturen haben die europäischen Aktien relativ an Wert verloren. Auch wenn der Index im Vergleich zur längerfristigen Historie in absoluten Zahlen nicht „billig“ ist, so ist er bei weitem nicht übermäßig teuer. Mit dem 16-fachen Kurs-Gewinn-Verhältnis liegt der STOXX-600-12-Monats-Forward seit der Staatsschuldenkrise im Euroraum am oberen Ende seiner historischen Spanne, aber nicht außerhalb dieser Spanne.

Die Dividendenrendite europäischer Aktien liegt bei rund 3 Prozent und scheint im Vergleich zu Anleihen nach wie vor attraktiv. Außer in einem rezessiven/deflationären Umfeld werden die Renditen von Anleihen wahrscheinlich negativ sein. Im Gegensatz dazu bieten Aktien Rendite (3 Prozent), Wachstum (nach unseren Schätzungen ca. 4 Prozent im neuen Zyklus) und einen gewissen Schutz vor Inflation, da sie reale Vermögenswerte besitzen. Selbst in einem Stagflationsszenario schneiden Aktien tendenziell besser ab als Anleihen.

Abb. 2: Bewertungen im STOXX 600 nur knapp über Durchschnitt*

Im langfristigen Vergleich zeigt sich die relativ günstige Bewertung des STOXX 600. Das Kurs-Gewinn-Verhältnis liegt nur knapp über dem Durchschnitt der Jahre von 2015 bis 2021. Der niedrigste und damit günstigste Wert wurde in den Krisenjahren 2008/2009 erreicht.

Quellen: I/B/E/S, STOXX, Datastream, Goldman Sachs Global Investment Research; Stand: 11. November 2021

* Die Abbildung dient lediglich illustrativen Zwecken; bitte beachten Sie, dass historische Entwicklungen keinen verlässlichen Indikator für die künftige Entwicklung darstellen.

Rückenwind für den STOXX 600

Die Bewertungen europäischer Aktien sind im letzten Jahr um 10 Prozent gesunken, und die Ökonomen von Goldman Sachs gehen davon aus, dass sie im nächsten Jahr leicht ansteigen werden. Nach 2022 dürfte die Wertentwicklung bescheidener ausfallen und vom Wachstum des Gewinns je Aktie getragen werden.

Sind Anleger in Europa übermäßig positioniert? Wir bezweifeln dies, da der Zustrom einen Nachholeffekt darstellt, nachdem es mehrere Jahre lang entweder schwache Zuflüsse oder Abflüsse aus europäischen Aktien gegeben hat. Globale Anleger haben gezögert, in Europa zu investieren, als der US-Aktienmarkt ein höheres und sichereres Wachstum und die Schwellenländer eine günstigere Zyklizität (und in einigen Fällen auch ein hohes Wachstum) boten. Doch diese Sichtweise hat sich geändert. Europa bietet jetzt ein besseres Wachstum als früher. Ein hoher Anteil der europäischen Unternehmen passt in Kategorien, die im neuen Zyklus gut abschneiden dürften.

Andere Regionen verlieren an Attraktivität

Darüber hinaus haben die europäischen Politiker in dieser Krise sowohl geld- als auch fiskalpolitisch besser reagiert als während der globalen Finanzkrise oder der Staatsschuldenkrise. Die Kapitallage der europäischen Banken hat sich verbessert, und sie mussten kein Kapital aufnehmen. Schließlich hat die Attraktivität anderer Regionen wohl abgenommen: Die strengere Regulierung in China bedeutet, dass die Risiken für Aktienanleger dort gestiegen sind, und in den USA gibt es mehrere neue Risiken, darunter eine hohe Aktienkonzentration, Regulierung und Besteuerung.

Europäische Aktien profitieren auch von den stark ansteigenden Angeboten von Private-Equity-Investoren, und die Fusionen und Übernahmen sind stark. Beides ist wie bereits erwähnt auf drei Faktoren zurückzuführen: niedrige Zinsen, gutes Wirtschaftswachstum und niedrige Bewertungen im Vergleich zu anderen Anlageklassen. Alle drei Faktoren dürften auch im Jahr 2022 noch gegeben sein.

Quelle: „Europe Equity Strategy – 2022 Outlook: If not now, when?“, herausgegeben am 11. November 2021 von Goldman Sachs Portfolio Strategy Research, Sharon Bell, Peter Oppenheimer, Lilia Peytavin, Guillaume Jaisson, Francesco Graziani, Goldman Sachs.

Im Gespräch: Timothy Moe und Sunil Koul, Goldman Sachs

Anlegen in Emerging Markets: Wenn das Schwergewicht zu schwer wird

Nach den zum Teil scharfen Kursrückgängen bei chinesischen Festlandsaktien in diesem Jahr haben sich die chinesischen Börsenbarometer zwar teilweise wieder erholt, die Diskussion darüber, ob China in Emerging-Markets-Indizes ein zu großes Gewicht hat, dauert jedoch an. Im KnowHow-Interview erörtern Timothy Moe und Sunil Koul von Goldman Sachs Research die Frage, ob es Argumente dafür gibt, China aus den Schwellenländerindizes herauszunehmen, und was die Gründe für die anhaltende Debatte über Investitionen in Schwellenländer ohne China sind.

Timothy Moe

Global Investment Research, Goldman Sachs

Timothy Moe ist leitender Asia Pacific Regional Equity Strategist und Co-Head des Macroresearchs in Asien. Er ist verantwortlich für die Beobachtung der regionalen Asia-Pacific-ex-Japan-Aktienmärkte. Er und sein Team wurden immer wieder als eine der Top Strategy Groups für die Region geratet. Timothy Moe begann 2002 als Managing Director bei Goldman Sachs und wurde 2006 zum Partner ernannt. Er hält einen MBA in Finance von der Stern School of Business der New York University und einen BA in Kunstgeschichte und Ökonomie der New York University. Timothy Moe ist CFA Charterholder.

„Die Vorteile der Portfoliodiversifizierung können sich erheblich auf die Renditen auswirken, wie die große Diskrepanz zwischen der Performance von China und den übrigen Schwellenländern in diesem Jahr zeigt.“

Timothy Moe, Global Investment Research, Goldman Sachs

Was treibt unter Anlegern die Diskussion darüber an, ob China bei der Allokation von den übrigen Schwellenländeraktien getrennt werden sollte?

Timothy Moe: Zunächst einmal ist ein Schlüsselfaktor die beträchtliche Marktgröße Chinas und seine zunehmende Dominanz in den Emerging-Markets-Benchmarks. Die Gewichtung Chinas im MSCI EM Index hat sich in den letzten fünf Jahren ungefähr verdoppelt, von etwa 20 Prozent im Jahr 2015 auf einen Spitzenwert von 43 Prozent im vierten Quartal 2020. Und wir gehen davon aus, dass Chinas Gewicht in den globalen und EM-Benchmarks in den kommenden Jahren zunehmen wird, insbesondere da die Indexanbieter beginnen, das Gewicht der Aktien des chinesischen Festlands, der sogenannten „A-Aktien“, zu erhöhen. Mit der zunehmenden Dominanz Chinas in den Emerging-Markets-Benchmarks müssen EM-Anleger naturgemäß ein großes Engagement in China eingehen.

Außerdem haben chinaspezifische Faktoren, darunter geopolitische Bedenken wie die Spannungen zwischen den USA und China und die jüngsten regulatorischen Maßnahmen Chinas, zu einer deutlichen Underperformance chinesischer Aktien gegenüber anderen Schwellenländern geführt. Daraus ergibt sich, dass die Anleger das China-Risiko besser managen müssen, was die Vorteile einer Trennung zwischen China und den übrigen Schwellenländern deutlich werden lässt.

Wie groß sind die Emerging Markets ex-China als separater Markt oder Index?

Sunil Koul: Die Emerging Markets ex-China als separater Markt oder Index sind in Bezug auf ihre Kapitalisierung recht groß und bieten eine erhebliche Tiefe und Liquidität. Im MSCI EM Index umfasst EM ex-China derzeit etwa die Hälfte der 1.400 Aktien und zwei Drittel der Indexkapitalisierung. Und innerhalb eines Universums börsennotierter Aktien mit größerer Marktkapitalisierung weltweit (gemessen an einer Marktkapitalisierung von mindestens 2 Milliarden US-Dollar) weist der US-Markt – wenig überraschend – die meisten Aktien mit größerer Marktkapitalisierung auf, während die Region EM ex-China mit etwa 1.200 Aktien mit größerer Marktkapitalisierung die dritthöchste Anzahl aufweist. Was die Liquidität betrifft, so werden mehr als die Hälfte dieser Aktien mit größerer Marktkapitalisierung in den Schwellenländern ohne China täglich mit mindestens 10 Millionen Dollar gehandelt.

Sunil Koul

Global Investment Research, Goldman Sachs

Sunil Koul, Exekutivdirektor, begann 2007 bei Goldman Sachs. Er ist derzeit Mitglied im Asia Pacific Strategy Team und beobachtet vor allem die regionalen Aktienmärkte einschließlich indischer und asiatischer Derivate. Sunil Koul hält ein Post-Graduate-Diplom der XLRI School of Management in Jamshedpur, Indien, und einen Bachelor-Abschluss in Electronics Engineering der VJTI, University of Mumbai.

„Optimale Portfolios hätten bei einer getrennten Allokation in China und in Emerging Markets ohne China höhere Renditen oder ein geringeres Risiko geboten als die Portfolios, die mit Emerging Markets als zusammengefasster Anlageklasse erstellt wurden.“

Sunil Koul, Global Investment Research, Goldman Sachs

Warum könnten sich Anleger für eine Investition in Emerging Markets ohne China entscheiden?

Sunil Koul: Ein EM-ex-China-Index ist zwar weniger stark vom Wachstum in China abhängig, bietet den Anlegern aber andere Markt-, Sektor- und Makroexposures. EM ex-China ist zum Beispiel stärker im Technologie- und Halbleitersektor engagiert als China. Sie reagieren auch empfindlicher auf eine straffere US-Wirtschaft und auf Rohstoffpreise als chinesische Aktien. Die Vorteile der Portfoliodiversifikation können sich erheblich auf die Renditen auswirken, wie die große Diskrepanz zwischen der Performance von China und den übrigen Schwellenländern in diesem Jahr zeigt.

Wie würde sich eine separate Anlageklasse für EM-Aktien ohne China auf die Anleger und ihre Allokation auswirken?

Timothy Moe: Mit einer separaten Anlageklasse für Aktien aus Schwellenländern ohne China könnten Vermögensverwalter ihr China-Risiko besser kontrollieren, da sie aufgrund der chinesischen Dominanz im Index insgesamt ein großes Engagement in China eingehen mussten. Vor dem aktuellen Hintergrund geopolitischer Bedenken und inländischer regulatorischer Risiken in China wird eine separate Anlageklasse den globalen Aktienmanagern auch die Möglichkeit geben, effizientere Portfolios zu erstellen.

In der Tat hat unsere eigene Analyse ergeben, dass die optimalen Portfolios, basierend auf der effizienten Abgrenzung und der Abtrennung Chinas von der EM-Benchmark und die getrennte Allokation in China und EM ohne China, höhere Renditen oder ein geringeres Risiko geboten hätten als die Portfolios, die mit EM als zusammengefasster Anlageklasse erstellt wurden. Generell könnte es auch zu einer stärkeren Ressourcenallokation an die Märkte der Schwellenländer ohne China, zu mehr Finanzprodukten für die Schwellenländer ohne China und zu größeren Investitionsströmen kommen, was der Vermögensverwaltungsbranche zugute kommen kann.

Das letzte Mal, dass ein dominantes Land aus einem Aktienindex in der Region herausgelöst wurde, war im Januar 2001, als MSCI seinen Asia ex-Japan Index auflegte. Gibt es irgendwelche Lehren daraus?

Timothy Moe: Japan dient als nützliche Fallstudie dafür, wie sich das Anlageterrain verändern könnte, wenn die Anleger China vom Rest des Schwellenländerindex trennen. Sowohl Japan als auch die Region (ohne China) verzeichneten weiterhin kumulierte Nettozuflüsse, und zwar in einem recht konstanten Verhältnis von etwa 60 Prozent zu 40 Prozent. Ausgehend von den Erfahrungen mit der Entwicklung der Indizes und den Portfolioströmen nach der Abtrennung der übrigen asiatischen Aktienmärkte von Japan scheint es wahrscheinlich, dass sowohl China als auch die Schwellenländer ohne China tragfähige Indizes sein können und ohne „Kannibalisierungseffekte“ Investitionsströme anziehen können.

Das Gespräch mit Timothy Moe und Sunil Koul erschien am 11. November 2021 in der Insights-Rubrik „Briefly“ auf www.goldmansachs.com und in dem Goldman Sachs Newsletter „Briefings“ vom 11. November 2011.

Marquee-QuickPoll-Umfrage November 2021 unter 779 institutionellen Kunden von Goldman Sachs:

Inflation könnte länger anhalten

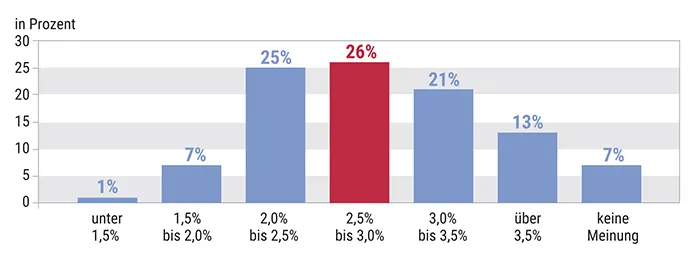

Ist die Inflation nur vorübergehend, oder wird sie anhaltender sein? Das ist eine der zentralen Debatten unter institutionellen Anlegern. Die jüngste Marquee-QuickPoll-Umfrage unter 779 Kunden zeigt, dass die Inflation ein zunehmendes Problem darstellt. Die wichtigsten Ergebnisse sind:

Anlegerbasis mit geteilter Meinung. Auch wenn die meisten Anleger der Meinung sind, dass die Inflation nur vorübergehend sein wird, gibt es eine große Gruppe, die glaubt, dass sie andauern könnte. Die jüngste Umfrage zeigt, dass fast zwei Drittel der Befragten davon ausgehen, dass sich der Kernpreisindex für die persönlichen Konsumausgaben bis Ende 2022 auf unter 3 Prozent normalisieren wird – ein Drittel der Anleger geht jedoch davon aus, dass die Inflation bis dahin höher sein wird.

Erwartung von Zinserhöhungen der Fed. Eine der stärksten Korrelationen, die in der jüngsten QuickPoll-Umfrage festgestellt wurde, bestand zwischen den Ansichten der Anleger über die Inflation im Jahr 2022 und dem Zeitpunkt, an dem sie die erste Zinserhöhung der Fed erwarten, sagt Oscar Ostlund, Head of Content bei Marquee, der digitalen Plattform für die Global Markets Division von Goldman Sachs. Anleger, die von einer anhaltenden Inflation ausgehen, erwarten eine erste Zinserhöhung im zweiten Quartal 2022, während Anleger, die von einer vorübergehenden Inflation ausgehen, mit einer ersten Zinserhöhung in der zweiten Hälfte des Jahres 2022 rechnen.

Abb. 1: Erwartungen zur Kerninflation zum Jahresende 2022

Die QuickPoll-Umfrage wurde vom 1. November bis zum 3. November 2021 durchgeführt. Zwei Drittel der befragten 779 institutionellen Investoren erwarten, dass sich die Kerninflation bis zum Jahresende 2022 normalisiert, ein Drittel geht davon aus, dass die höheren Inflationsraten von längerer Dauer sein werden.

Quelle: Goldman Sachs Global Markets Division; Stand: 18. November 2021

Baisse-Stimmung nimmt zu. Mehr als doppelt so viele Anleger geben an, dass sie das Risiko wahrscheinlich reduzieren werden, verglichen mit denjenigen, die sagen, dass sie das Risiko wahrscheinlich erhöhen werden. Dieses Ergebnis bestärkt die Ansicht, dass die jüngsten Markttrends bis zum Jahresende anhalten könnten, sagt Oscar Ostlund.

Quelle: Die Marquee QuickPoll November 2021 erschien in dem Goldman Sachs Newsletter „Briefings“ vom 18. November 2021.

Termine Dezember 2021

Daran sollten Sie denken! – Wirtschafts- und Unternehmenskalender

Mittwoch, 1. Dezember 2021

US-Einkaufsmanagerindex (PMI)

Der Purchasing Managers Index (PMI), auch „Manufacturing ISM Report On Business“ oder „ISM-Einkaufsmanagerindex“, ist der wichtigste und verlässlichste Frühindikator für die wirtschaftliche Aktivität in den USA. Er wird von der Non-Profit-Organisation Institute for Supply Management (ISM) am ersten Geschäftstag im Monat veröffentlicht und zeigt die zu erwartende Auslastung des verarbeitenden Gewerbes. Ein Ergebnis über 50 Prozent ist für die US-Konjunktur in der Regel positiv. Im Oktober 2021 lag der PMI bei 60,8 Prozent und damit 0,3 Prozentpunkte höher als im Vormonat.

Quelle: Institute for Supply Management (ISM), https://www.ismworld.org/supply-management-news-and-reports/reports/rob-report-calendar/

Dienstag, 7. Dezember 2021

BIP Eurozone

Die Statistikbehörde Eurostat veröffentlicht Daten zum Wachstum des Bruttoinlandsprodukts im dritten Quartal 2021 in der Eurozone. – Laut der Schätzung vom 16. November stieg das BIP im Euroraum (EU19) im dritten Quartal 2021 laut Eurostat um 2,2 Prozent gegenüber dem Vorquartal, in der EU27 stieg es um 2,1 Prozent.

Quelle: Eurostat, https://ec.europa.eu/eurostat/news/release-calendar

Dienstag, 7. Dezember 2021

ZEW-Konjunkturerwartungen

Das Zentrum für Europäische Wirtschaftsforschung veröffentlicht einen Index, der die vorherrschende Stimmung unter rund 350 deutschen Finanzanalysten aus Banken, Versicherungen und Unternehmen abbildet. Die monatliche Umfrage bezieht sich auf die Erwartungen zur Entwicklung der sechs wichtigsten internationalen Finanzmärkte. Die ZEW-Konjunkturerwartungen für Deutschland steigen im November 2021 um 9,4 Punkte auf einen neuen Wert von 31,7 Punkten, dies ist der erste Anstieg seit Mai 2021.

Quelle: ZEW, http://ftp.zew.de/pub/zew-docs/div/ZEW-Konjunkturerwartungen_Termine2021.pdf

Mittwoch, 8. Dezember 2021

Bilanz TUI Group

Der global agierende Touristikkonzern mit Sitz in Berlin und Hannover legt Finanzzahlen zum Geschäftsjahr 2021 vor. Im Geschäftsjahr 2020, das am 30. September 2020 endete, ist der Umsatz um 58 Prozent auf 7,9 Milliarden Euro zurückgegangen, der Geschäftsbericht 2020 gibt den Konzernverlust mit 3,14 Milliarden Euro an.

Quelle: TUI Group, https://www.tuigroup.com/de-de/investoren/finanztermine

Donnerstag, 9. Dezember 2021

Handelsbilanz Deutschland

Die monatlich vom Statistischen Bundesamt veröffentlichte Außenhandelsbilanz zeigt den Saldo von Importen und Exporten für Güter und Dienstleistungen. Ein positiver Wert bedeutet einen Handelsüberschuss, ein negativer Wert ein Handelsdefizit. Im September 2021 schloss die Handelsbilanz Deutschlands kalender- und saisonbereinigt mit einem Überschuss von 13,2 Milliarden Euro ab. Die Exporte nahmen kalender- und saisonbereinigt gegenüber dem Vormonat um 0,7 Prozent ab, die Importe nahmen um 0,1 Prozent zu.

Quelle: Statistisches Bundesamt, https://www.destatis.de/SiteGlobals/Forms/Suche/Termine/DE/Terminsuche_Formular.html;jsessionid =AD8889938D1C8986159C241A7457C00F.internet732?cl2Taxonomies_Themen_0=aussenhandel

Donnerstag, 9. Dezember 2021

WASDE-Bericht

Der monatliche Bericht („World Agricultural Supply and Demand Estimates“, kurz WASDE) des US-Landwirtschaftsministeriums (USDA) liefert umfassende Analysen, Prognosen und Schätzungen zur Entwicklung der Weltagrarmärkte und ermöglicht so eine Beurteilung der globalen Produktion von Weizen, Soja, Mais, Fleisch, Milch und anderen Lebensmitteln sowie Agrarrohstoffen.

Quelle: USDA, https://www.usda.gov/oce/commodity/wasde/

Donnerstag, 9. Dezember 2021

Bilanz Broadcom Inc.

Das Unternehmen der Halbleiterindustrie mit Sitz in San José, Kalifornien, präsentiert Zahlen zum vierten Quartal des Geschäftsjahres 2021 (bis 1. November) sowie zum gesamten Geschäftsjahr. Broadcom stellt Produkte für Analog- und Digitaltechnik, Signalverarbeitung und Optoelektronik her, die u.a. in der Mobilfunk- und Netzwerktechnik verwendet werden. Im Geschäftsjahr 2020 erwirtschaftete Broadcom einen Umsatz von 23,9 Milliarden US-Dollar, was einem Anstieg von 5,7 Prozent gegenüber dem Vorjahr entspricht, bei einem Jahresüberschuss von 2,96 Milliarden US-Dollar.

Quelle: Broadcom Inc., https://investors.broadcom.com/company-information/events-presentations

Freitag, 10. Dezember 2021

US-Verbraucherstimmung

Die Universität Michigan veröffentlicht mit dem Michigan Consumer Sentiment Index monatlich einen vielbeachteten Indikator, der die Verbraucherstimmung in den USA widerspiegelt. Der Index basiert auf einer Umfrage unter 500 Verbrauchern. Ein höherer Wert deutet auf einen größeren Optimismus der Konsumenten hin, ein niedrigerer Wert signalisiert ein nachlassendes Kaufverhalten. Im September 2021 stieg der Indikator in der endgültigen Veröffentlichung um 2,5 auf 72,8 Punkte.

Quelle: University of Michigan, https://data.sca.isr.umich.edu/fetchdoc.php?docid=65450

Freitag, 10. Dezember 2021

Verbraucherpreisindex Deutschland

Das Statistische Bundesamt veröffentlicht den endgültigen Verbraucherpreisindex sowie den Harmonisierten Verbraucherpreisindex (HVPI) für November 2021. Beide Maßzahlen bewerten die Preisstabilität in Deutschland und sind Indikatoren, um Inflation und Veränderungen im Kaufverhalten zu messen.

Quelle: Statistisches Bundesamt, https://www.destatis.de/SiteGlobals/Forms/Suche/Termine/DE/ Terminsuche_Formular.html?queryResultId=null&pageNo=0&templateQueryString=verbraucherpreisindex

Freitag, 10. Dezember 2021

BIP-Schätzung Großbritannien

Das nationale Statistikamt veröffentlicht seine BIP-Schätzung für Oktober 2021. Von Juli bis September 2021 wuchs die britische Wirtschaft gegenüber den drei Vormonaten um 1,3 Prozent. Im September 2021 stieg das BIP gegenüber dem Vormonat um 0,6 Prozent, nach einem Anstieg um 0,2 Prozent im August 2021.

Quelle: Office for National Statistics, https://www.ons.gov.uk/economy/grossdomesticproductgdp/bulletins/gdpmonthlyestimateuk/september2021

Freitag, 10. Dezember 2021

Verbraucherpreisindex USA

Das US-Arbeitsministerium veröffentlicht monatlich den Consumer Price Index (CPI), der Veränderungen der Verkaufspreise für einen repräsentativen Warenkorb von Gütern und Dienstleistungen zeigt. Der CPI ist ein wichtiger Indikator, um die Inflation und Veränderungen im Kaufverhalten zu messen. Im Oktober 2021 stieg der Verbraucherpreisindex saisonbereinigt gegenüber dem Vormonat um 0,9 Prozent an, die Verbraucherpreise kletterten um 6,2 Prozent im Vergleich zum Oktober des Vorjahres.

Quelle: Bureau of Labor Statistics, https://www.bls.gov/cpi/

Montag, 13. Dezember 2021

OPEC-Monatsbericht

Der „Monthly Oil Market Report“ (MOMR) der OPEC analysiert die Situation des globalen Ölmarkts. Der Bericht beleuchtet die wichtigsten politischen und wirtschaftlichen Ereignisse, die das Angebot und die Nachfrage am Ölmarkt beeinflussen. Außerdem gibt der Monatsbericht einen Ausblick auf das kommende Jahr.

Quelle: OPEC, https://www.opec.org/opec_web/en/publications/338.htm

Mittwoch, 15. Dezember 2021

Zinsentscheid der Fed – Pressekonferenz

Der Offenmarktausschuss der US-Notenbank („Federal Open Market Committee“) entscheidet über die kurzfristigen Zinssätze. Auch bei einer zuletzt steigenden Inflation blieb die Federal Funds Rate bei der Fed-Sitzung im November 2021 unverändert bei 0,0 Prozent bis 0,25 Prozent. Im Statement zum Zinsentscheid wurde dieses Stillhalten mit der Einschätzung begründet, das aktuelle Zinsniveau sei angemessen, um den Aufschwung zu stützen und die Beschäftigungs- und Inflationsziele zu erreichen.

Quelle: Federal Reserve, https://www.federalreserve.gov/monetarypolicy/fomccalendars.htm

Mittwoch, 15. Dezember 2021

Quartalszahlen Inditex S.A.

Der spanische Textilkonzern, zu dem Marken wie Zara oder Pull & Bear gehören, veröffentlicht Geschäftszahlen für das dritte Quartal 2021, das am 31. Oktober 2021 endete. Inditex besitzt 6.829 Filialen in 96 Ländern. Weltweit beschäftigt das Unternehmen über 144.000 Mitarbeiter. Der Umsatz im Geschäftsjahr 2020 betrug rund 20,4 Milliarden Euro, davon waren 32 Prozent Onlineverkäufe. Der Gewinn vor Steuern, Zinsen und Abschreibungen (EBITDA) lag bei 4,6 Milliarden Euro.

Quelle: Inditex, https://www.inditex.com/en/investors/investor-relations/investors-agenda

Donnerstag, 16. Dezember 2021

EZB – Pressekonferenz nach der Ratssitzung

Zu den bedeutenden Aufgaben der EZB gehören die Regulierung der Geldmenge und die Überwachung des europäischen Bankensystems. Im Abstand von zumeist sechs Wochen trifft der EZB-Rat, der sich aus dem Direktorium und den Präsidenten der nationalen Zentralbanken zusammensetzt, seine geldpolitischen Entscheidungen. Auf einer sich anschließenden Pressekonferenz wird bekanntgegeben, ob es zu einer Veränderung des Leitzinses kommt.

Quelle: EZB, https://www.ecb.europa.eu/press/calendars/mgcgc/html/index.en.html

Donnerstag, 16. Dezember 2021

Quartalszahlen FedEx Corporation

Die FedEx Corporation (kurz FedEx) ist ein weltweit tätiges US-amerikanisches Logistik- und Kurierunternehmen. Der Konzern mit Sitz in Memphis (Tennessee) zählt zu den größten Frachtflugunternehmen weltweit, er beschäftigt rund 289.000 Mitarbeiter. Das Unternehmen veröffentlicht die Geschäftszahlen für das zweite Quartal des Geschäftsjahres 2022. Der Umsatz im Geschäftsjahr 2021 (bis 31. Mai 2021) betrug rund 83,96 Milliarden US-Dollar, ein Anstieg von 21 Prozent verglichen mit dem Vorjahr. Der Konzernjahresüberschuss lag bei 5,2 Milliarden US-Dollar.

Quelle: FedEx Corporation, https://investors.fedex.com/news-and-events/upcoming-events/default.aspx

Mittwoch, 22. Dezember 2021

BIP USA

Das Bureau of Economic Analysis (BEA) veröffentlicht die dritte Schätzung des US-Bruttoinlandsprodukts für das dritte Quartal 2021. – Laut der ersten Schätzung vom 28. Oktober 2021 ist die US-Wirtschaft saisonbereinigt und hochgerechnet auf das Jahr im dritten Quartal 2021 um 2,0 Prozent gewachsen. Im zweiten Quartal war das BIP um 6,7 Prozent gewachsen.

Quelle: Bureau of Economic Analysis, https://www.bea.gov/news/schedule

Donnerstag, 23. Dezember 2021

Auftragseingänge langlebige Gebrauchsgüter

Das US Census Bureau veröffentlicht monatlich vorläufige Schätzungen der Auftragseingänge für langlebige Gebrauchsgüter ohne Verteidigung. Langlebige Produkte wie Kraftfahrzeuge sind für gewöhnlich mit hohen Investitionskosten verbunden, die Auftragseingänge gelten daher in der Regel als guter Indikator für die wirtschaftliche Situation der USA.

Quelle: US Census Bureau, https://www.census.gov/econcards/calendar-listview-2021.html

Donnerstag, 23. Dezember 2021

USA: PCE-Kerndeflator

Das Bureau of Economic Analysis (BEA) veröffentlicht Angaben zu den Einnahmen und Ausgaben des persönlichen Konsums der US-Bürger im November 2021. Der „Personal Consumption Expenditures Price Index“ (PCE) erfasst Preisveränderungen bei Gütern und Dienstleistungen, für die Verbraucher Geld ausgeben. Der Kernindex des PCE schließt saisonal schwankende Produkte wie Nahrungsmittel und Energie aus, um eine genauere Berechnung zu erhalten. Der PCE-Kerndeflator ist ein wichtiger, insbesondere von der US-Notenbank beachteter Indikator für die Inflation.

Quelle: Bureau of Economic Analysis, https://www.bea.gov/news/schedule

Stand: 17. November 2021

Hinweise, Risiken, Impressum

Hinweise

Alle Angaben in der Goldman Sachs KnowHow kompakt dienen ausschließlich der Investoreninformation. Sie können eine persönliche Anlageberatung nicht ersetzen und gelten nicht als Angebot zum Kauf oder Verkauf bestimmter Finanzprodukte.

Bitte beachten Sie bei allen Charts, dass frühere Wertentwicklungen kein verlässlicher Indikator für künftige Wertentwicklungen sind.

Allgemeine Risiken von Optionsscheinen und Zertifikaten

Die in dieser Ausgabe von Goldman Sachs KnowHow kompakt beschriebenen Anleihen, Optionsscheine und Zertifikate (nachstehend zusammen als die „Wertpapiere“ bezeichnet) gewähren dem Inhaber das Recht, von der Emittentin, der Goldman, Sachs & Co. Wertpapier GmbH, der Goldman Sachs Finance Corp International Ltd bzw. der Goldman Sachs Bank Europe SE, unter bestimmten Voraussetzungen, die in den für das jeweilige Wertpapier aufgestellten Bedingungen enthalten sind, die Zahlung eines Geldbetrages oder Lieferung des Basiswerts zu verlangen. Daneben besteht ein Recht auf Zinszahlungen, sofern dies in den den Wertpapieren zugrundeliegenden Bedingungen vorgesehen ist. Darüber hinaus besteht kein Recht auf Zinszahlung, Dividendenzahlung oder sonstige laufende Erträge, durch die eventuelle Wertverluste kompensiert werden könnten.

Durch den Erwerb der Wertpapiere übernimmt der Anleger das Bonitätsrisiko der Emittentin und, sofern für die Wertpapiere eine Garantie von The Goldman Sachs Group Inc. (die „Garantin“) besteht, der Garantin. Dies bedeutet, dass der Anleger im Falle einer Insolvenz oder sonstigen Zahlungsunfähigkeit der Emittentin und, sofern relevant, der Garantin das Risiko eines kompletten Wertverlustes der Wertpapiere hat. Sonstige, über die etwaige Garantie hinausgehende Sicherheiten oder Sicherungseinrichtungen bestehen für die Wertpapiere nicht. Der Anleger sollte sich daher während der Laufzeit eines von ihm erworbenen Wertpapiers laufend über die Bonität der Emittentin und, sofern relevant, der Garantin informieren.

Sofern die Laufzeit der Wertpapiere begrenzt ist, ist zu beachten, dass während der Laufzeit der Wertpapiere eintretende Kursverluste nicht durch etwaige spätere Kursgewinne ausgeglichen werden können. Es besteht das Risiko eines Totalverlustes des beim Erwerb der Wertpapiere gezahlten Kaufpreises einschließlich der mit dem Kauf verbundenen Kosten, und zwar unabhängig von der finanziellen Leistungsfähigkeit der Emittentin und, sofern relevant, der Garantin.

Bei Wertpapieren ohne festgelegte Laufzeit ist zu beachten, dass die Emittentin das Recht hat, die Wertpapiere ordentlich zu kündigen. Daneben kann, sofern dies in den den jeweiligen Wertpapieren zugrundeliegenden Bedingungen vorgesehen ist, die Laufzeit auch beendet werden, wenn ein Knock-out-Ereignis eintritt. In diesen Fällen ist der Anleger dem Risiko ausgesetzt, dass seine Erwartungen auf einen Wertzuwachs der Wertpapiere aufgrund der Laufzeitbeendigung nicht mehr erfüllt werden können.

Der Wert der Wertpapiere wird nicht nur von den Kursveränderungen des dem Wertpapier zugrunde liegenden Instruments (z.B. einer Aktie, eines Index etc., des „Basiswertes“) bestimmt, sondern zusätzlich u.a. von der Laufzeit der Wertpapiere, der Volatilität des Basiswertes und dem gesamtwirtschaftlichen Zinsniveau. Eine Wertminderung der Wertpapiere kann während der Laufzeit daher selbst dann eintreten, wenn der Kurs des Basiswertes konstant bleibt.

Goldman Sachs kann an Geschäften mit dem Basiswert für eigene oder fremde Rechnung beteiligt sein, weitere derivative Wertpapiere ausgeben, die gleiche oder ähnliche Ausstattungsmerkmale wie die hier beschriebenen Wertpapiere aufweisen sowie Absicherungsgeschäfte zur Absicherung ihrer Positionen vornehmen. Diese Maßnahmen können den Preis der Wertpapiere positiv oder negativ beeinflussen. Weitere Informationen sind auf Anfrage erhältlich.

Der Wert der Wertpapiere wird durch den Wert des Basiswerts und andere Faktoren bestimmt. Er wird unmittelbar nach dem Erwerb, sofern keine Veränderungen in den Marktbedingungen oder in anderen relevanten Faktoren eingetreten sind, niedriger sein als der ursprüngliche Emissionspreis. Der von dritten Händlern gestellte Preis kann von dem von Goldman Sachs bestimmten Preis der Wertpapiere erheblich abweichen. Anleger müssen damit rechnen, dass sie bei einem Verkauf der Wertpapiere eine Gebühr und einen Händlerabschlag bezahlen müssen. Weitere Angaben zur Preisbildung der Wertpapiere sind in dem jeweiligen Prospekt enthalten. Dort finden sich auch für die seit dem 1. November 2007 begebenen Wertpapiere nähere Angaben zu etwaigen Provisionszahlungen, die im Verkaufspreis enthalten sein können.

Bei Wertpapieren, die sich auf einen in Fremdwährung notierten Basiswert beziehen, hängt die Wertentwicklung nicht allein vom Kurs des Basiswertes, sondern auch von der Entwicklung der Fremdwährung ab. Ungünstige Bewegungen an den Währungsmärkten können das Verlustrisiko erhöhen.

Kosten, die beim Kauf oder Verkauf der Wertpapiere anfallen, vermindern die Gewinnchancen des Anlegers. Informieren Sie sich deshalb vor Erwerb des Wertpapiers über alle beim Kauf und Verkauf anfallenden Kosten.

Während der Laufzeit der Wertpapiere können nicht immer Geschäfte abgeschlossen werden, durch die Ihre anfänglichen Risiken ausgeschlossen oder wenigstens eingeschränkt werden. Ob solche Geschäfte möglich sind, hängt von den Marktbedingungen ab und kann eventuell nur zu einem ungünstigeren Marktpreis geschehen. Auch hierdurch kann ein Verlust entstehen.

Wenn Sie den Erwerb der Wertpapiere mit Kredit finanzieren, müssen Sie beim Nichteintritt Ihrer Erwartungen nicht nur den eingetretenen Verlust hinnehmen, sondern auch den Kredit verzinsen und zurückzahlen. Dadurch erhöht sich Ihr Verlustrisiko erheblich.

Die Wertpapiere können gegebenenfalls einen sogenannten Hebeleffekt aufweisen, d.h. eine Veränderung des Kurses des Basiswerts führt zu einer überproportionalen Veränderung des Preises der Wertpapiere. Die Wertpapiere können daher überproportionale Verlustrisiken im Vergleich zu einer direkten Anlage in den Basiswert beinhalten. Beim Kauf bestimmter Wertpapiere ist deshalb zu berücksichtigen, dass je größer der Hebeleffekt der Wertpapiere ist, desto größer auch das mit ihnen verbundene Verlustrisiko ist. Ferner ist zu beachten, dass der Hebeleffekt typischerweise umso größer ist, je kürzer die (Rest-)Laufzeit der Wertpapiere ist.

Rechtliche Hinweise

Sie sind im Begriff, ein Produkt zu erwerben, das nicht einfach ist und schwer zu verstehen sein kann. Dies ist kein Angebot und keine Empfehlung zum Kauf von Wertpapieren.

Die in diesem Dokument enthaltenen Angaben stellen keine Anlageberatung und keine Anlagestrategieempfehlung bzw. Anlageempfehlung gemäß § 85 WpHG dar, sondern dienen ausschließlich der Produktbeschreibung. Sie genügen nicht den gesetzlichen Anforderungen zur Gewährleistung der Unvoreingenommenheit der Finanzanalyse und unterliegen keinem Verbot des Handels vor der Veröffentlichung von Finanzanalysen.

Diese Information stellt keinen Prospekt dar und dient Werbezwecken. Rechtlich verbindlich sind alleine die jeweiligen Endgültigen Bedingungen, die in den jeweiligen Basisprospekten gegebenenfalls aktualisiert durch Nachträge einbezogen sind (jeweils zusammen der „Prospekt“). Diese Dokumente können in elektronischer Form unter www.gs.de unter Eingabe der jeweiligen Wertpapierkennnummer (WKN oder ISIN) des Wertpapiers bzw. der jeweilige Basisprospekt bzw. seine Bestandteile unter https://www.gs.de/de/info/ dokumente/basisprospekte bzw. https://www.gs.de/de/info/dokumente/registrierungsformulare abgerufen werden und können auf Verlangen von der Goldman Sachs Bank Europe SE, Zertifikate-Abteilung, Marienturm, Taunusanlage 9–10, 60329 Frankfurt am Main, kostenlos auf einem dauerhaften Datenträger, oder, soweit dies ausdrücklich gewünscht ist, in Papierform zur Verfügung gestellt werden. Um potenzielle Risiken und Chancen der Entscheidung, in das Wertpapier zu investieren, vollends zu verstehen, wird ausdrücklich empfohlen, diese Dokumente zu den Chancen und Risiken einschließlich des emittenten- und gegebenenfalls produktspezifischen Totalverlustrisikos zu lesen und etwaige Fragen mit Ihrem Finanzberater zu besprechen.

Die in diesem Dokument enthaltenen Aussagen, Bewertungen, Prognosen oder Informationen zu Kursentwicklungen wurden nach bestem Wissen auf Grundlage von öffentlich zugänglichen Daten, Quellen und Methoden getroffen, die Goldman Sachs für zuverlässig erachtet, ohne diese Information selbst verifiziert zu haben. Sie geben den Stand vom Erscheinungsdatum dieses Dokuments wieder und werden vor einem späteren Versand oder einer andersartigen Bereitstellung nicht aktualisiert, auch wenn sich die gesetzlichen Rahmenbedingungen ändern. Bitte beachten Sie, dass Aussagen über zukünftige wirtschaftliche Entwicklungen grundsätzlich auf Annahmen und Einschätzungen basieren, die sich im Zeitablauf als nicht zutreffend erweisen können. Die Unternehmen der Goldman Sachs Gruppe übernehmen daher keine Gewähr für die Vollständigkeit und Richtigkeit der in diesem Dokument getroffenen Aussagen, Bewertungen, das Eintreten von Prognosen oder die Richtigkeit von Kursinformationen. Weitere Kursinformationen, insbesondere Informationen zu früheren Wertentwicklungen des Basiswerts, können Sie an der im jeweiligen Prospekt angegebenen Fundstelle zu dem jeweiligen Wertpapier finden. Historische Wertentwicklungen stellen keinen verlässlichen Indikator für die künftige Wertentwicklung des Basiswerts oder der Wertpapiere dar.

Die Emittentin behält sich vor, die Emissionsgröße jederzeit zu erhöhen.

Die Wertpapiere sind ausschließlich für Anleger in Deutschland und, sofern dies in den Endgültigen Bedingungen zu den Wertpapieren vorgesehen ist, Österreich bestimmt.

Die Wertpapiere dürfen weder in den USA, noch an bzw. zu Gunsten von US-Staatsangehörigen, angeboten oder verkauft werden. Dieses Dokument darf nicht in den USA verbreitet werden. Weitere Verkaufsbeschränkungen sind in dem jeweiligen Prospekt enthalten.

Index-Disclaimer

In Vereinbarung mit unseren Indexlizenzgebern werden nachfolgend die Disclaimer der in KnowHow kompakt angegebenen Indizes aufgeführt.

MSCI EM Index

Die MSCI-Indizes sind ausschließliches Eigentum von MSCI Inc. („MSCI“). MSCI und die Namen der MSCI-Indizes sind Dienstleistungsmarken von MSCI oder seiner verbundenen Unternehmen, für die an Goldman Sachs eine Nutzungslizenz für bestimmte Zwecke erteilt wurde. Die hier genannten Finanztitel werden von MSCI weder gesponsert noch unterstützt oder vermarktet, und MSCI ist im Hinblick auf keinen dieser Finanztitel haftbar. Der Prospekt enthält eine detailliertere Beschreibung des eingeschränkten Verhältnisses von MSCI und Goldman Sachs sowie sämtlichen verbundenen Finanztiteln. Kein Käufer, Verkäufer oder Inhaber dieses Produkts oder eine sonstige Person oder Einheit sollte Warenzeichen, Handelsmarken oder Dienstleistungsmarken von MSCI dazu verwenden, dieses Produkt zu sponsern, zu unterstützen, zu vertreiben oder zu vermarkten, oder dabei Bezug darauf nehmen, ohne vorher mit MSCI abzuklären, ob eine entsprechende Erlaubnis von MSCI erforderlich ist. Jegliche Personen oder Einheiten dürfen ohne die vorherige schriftliche Zustimmung von MSCI keinesfalls eine Zugehörigkeit zu MSCI geltend machen.

STOXX® Europe 600 Index

The index is the intellectual property of STOXX Limited, Zurich, Switzerland and/or its licensors (”Licensors”), which is used under license. The securities or other financial instruments based on the index are in no way sponsored, endorsed, sold or promoted by STOXX and its Licensors and neither STOXX nor its licensors shall have any liability with respect thereto.

Impressum

Redaktion

Friederike Walle

Redaktionelles Konzept

derimedia GmbH | Düsseldorf | E-Mail: info@derimedia.de

Lektorat

Anna-Luise Knetsch

Konzeption, Layout

dpwplus | Essen | E-Mail: info@dpwplus.de | www.dpwplus.de

Fotonachweise

Adobe Stock – „Aktienstrategie Europa 2022 – ein Ausblick“: Thomas | „Anlegen in Emerging Markets“: pict rider | „Inflation könnte länger anhalten“: bht2000 | „Termine Dezember 2021“: Gina Sanders

Kontakt

Goldman Sachs Bank Europe SE

Marienturm | Taunusanlage 9–10 | 60329 Frankfurt am Main

Telefon: 0800 67 463 67 | E-Mail: zertifikate@gs.com

Internet: www.gs.de

Zuletzt aktualisiert: 07. Dezember 2021