Über uns

KnowHow-Magazin

- KH-kompakt Ausgabe Januar/Februar 2026

- KH-kompakt Ausgabe Dezember 2025

- KH-kompakt Ausgabe Oktober/November 2025

- KH-kompakt Ausgabe September/Oktober 2025

- KH-kompakt Ausgabe August/September 2025

- KH-kompakt Ausgabe Juni/Juli 2025

- KH-kompakt Ausgabe Mai 2025

- KH-kompakt Ausgabe April 2025

- KH-kompakt Ausgabe Februar/März 2025

- KH-kompakt Ausgabe Januar/Februar 2025

- KH-kompakt Ausgabe Dezember 2024

- KH-kompakt Ausgabe Oktober/November 2024

- KH-kompakt Ausgabe August/September 2024

- KH-kompakt Ausgabe Juni/Juli 2024

- KH-kompakt Ausgabe Mai/Juni 2024

- KH-kompakt Ausgabe März/April 2024

- KH-kompakt Ausgabe Januar/Februar 2024

- KH-kompakt Ausgabe Dezember 2023/Januar 2024

- KH-kompakt Ausgabe Oktober/November 2023

- KH-kompakt Ausgabe September 2023

- KH-kompakt Ausgabe Juni/Juli 2023

- KH-kompakt Ausgabe April/Mai 2023

- KH-kompakt Ausgabe Januar/Februar 2023

- KH-kompakt Ausgabe Dezember 2022

- KH-kompakt Ausgabe November 2022

- KH-kompakt Ausgabe Oktober 2022

- KH-kompakt Ausgabe September 2022

- KH-kompakt Ausgabe August 2022

- KH-kompakt Ausgabe Juni/Juli 2022

- KH-kompakt Ausgabe Mai/Juni 2022

- KH-kompakt Ausgabe April/Mai 2022

- KH-kompakt Ausgabe März/April 2022

- KH-kompakt Ausgabe März 2022

- KH-kompakt Ausgabe Januar/Februar 2022

- 11/2021 – Aktienstrategie Europa 2022

- 10/2021 – Aktien ohne Alternativen?

- 09/2021 – Impfauffrischung nötig?

- 07+08/2021 – Regulierung in China

- 06/2021 – Grüne Investments mit Zukunft

- 05/2021 – Die digitale Wirtschaft Europas

- 04/2021 – Ist Kupfer das neue Öl??

- 03/2021 – Hebelprodukte auf US-Titel

- 02/2021 – IPOs und SPACs

- 01/2021 – Digitale Wirtschaft

Knock-outs – Wiki

- Einführung in die Welt der Knock-out-Produkte

- Wie Knock-outs funktionieren

- Mini-Futures leicht erklärt

- Open-End-Turbos leicht erklärt

Optionsscheine – Wiki

- Basiswissen Optionsscheine

- Was sind Optionsscheine?

- Call-Optionsscheine einfach erklärt

- Put-Optionsscheine einfach erklärt

Faktor-Optionsscheine – Wiki

- Einführung - Faktor-Optionsscheine in Theorie und Praxis

- Faktor-Optionsscheine einfach erklärt

- Faktor-Optionsscheine und Mini-Futures im Vergleich

Goldman Sachs Kompass-Reihe

Investment-Themen

Fachbegriffe aus der Finanzwelt

Ausgabe kompakt 09/2021 als PDF herunterladen.

Inhalt

Covid-19 in Ländern mit früher Impfung: Auffrischung nötig?

Im Gespräch: Erik Podzuweit, Scalable Capital

Black-Scholes und die „Griechen“: Kennzahlen für Optionsscheine und andere Hebelprodukte

Industriemetalle: Ein grundlegend falsch bewerteter Markt

Termine September/Oktober 2021: Daran sollten Sie denken

Covid-19 in Ländern mit früher Impfung:

Auffrischung nötig?

Ein Beitrag von Philipp Möbius, Private Investor Products Group, Goldman Sachs Bank Europe SE, London Branch

Die Wirkung der Impfungen gegen das Covid-19-Virus scheint nachzulassen. Ausbrüche in Ländern wie Israel, in denen früh geimpft wurde, und neue Studien wecken Zweifel an der Dauerhaftigkeit des Impfschutzes. Wie stark hat die Wirksamkeit der wichtigsten westlichen Impfstoffe im Laufe der Zeit nachgelassen, und inwieweit werden Auffrischungsimpfungen helfen?

Eine im Laufe der Zeit abnehmende Immunreaktion auf Impfstoffe und eine höhere Impfstoffresistenz der Deltavariante erfordern eine neue Bewertung der Situation. Studien belegen, dass die Wirksamkeit des Impfstoffs gegen Infektionen im Laufe der Zeit deutlich abnimmt, und zwar von etwa 80 Prozent einen Monat nach der vollständigen Impfung auf etwa 55 Prozent fünf Monate nach der Impfung. Im Gegensatz dazu nimmt die Wirksamkeit des Impfstoffs gegen symptomatische Infektionen und insbesondere gegen die Notwendigkeit von Krankenhausaufenthalten im Laufe der Zeit weniger stark ab. Dabei liegt die geschätzte Wirksamkeit gegen die Notwendigkeit von Krankenhausaufenthalten sechs Monate nach der Impfung bei etwa 90 Prozent.

Wirksamkeit nimmt messbar ab

Drei Faktoren erklären die niedrigeren jüngsten Schätzungen der Wirksamkeit von Impfstoffen gegen Infektionen. Erstens erreichen die Antikörperspiegel, die für die Verhinderung von Infektionen entscheidend sind, einen Monat nach der Impfung ihren Höchststand und nehmen dann deutlich ab. Dagegen bleiben die sogenannten T-Zell- und B-Zell-Spiegel, die für die Verhinderung von Krankenhausaufenthalten entscheidend sind, mindestens sechs Monate nach der Impfung stabil.

Zweitens ist die Reaktivität der Impfstoff-Antikörper gegen Delta im Vergleich zu anderen Stämmen geringer, worauf eine niedrigere gemessene Wirksamkeit des Impfstoffs in den von Delta dominierten Ländern hindeutet. Drittens werden in vielen Studien über die Wirksamkeit von Impfstoffen in der Praxis die möglicherweise höhere Bereitschaft, sich testen zu lassen, die verstärkten sozialen Kontakte der Geimpften (z.B. mit vorhandenen Impfpässen) und die zunehmende natürliche Immunität in der nicht geimpften Bevölkerung nicht angemessen berücksichtigt, was die Messungen der Impfstoffwirksamkeit nach unten verzerren könnte.

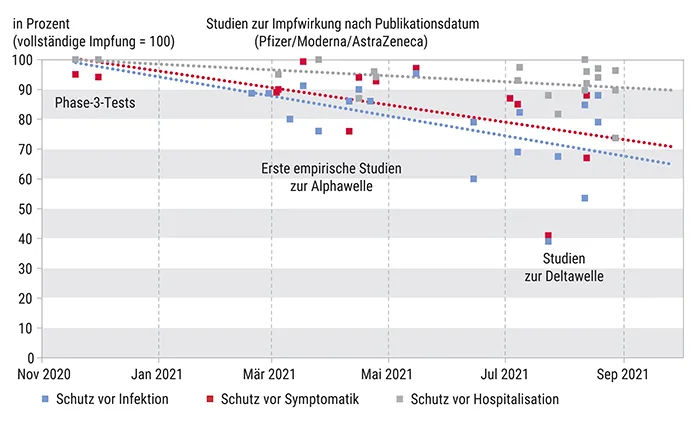

Doch wie stark nimmt die Wirksamkeit des Impfstoffs im Laufe der Zeit ab? Ein Blick auf die solidesten Studien zeigt, dass die Wirksamkeit des Impfstoffs gegen die Infektion mit der Zeit deutlich abnimmt (Abb. 1), unter der Deltavariante sogar noch schneller.

Schutz vor Hospitalisierung hält länger

Im Gegensatz dazu nimmt die Wirksamkeit des Impfstoffs gegen symptomatische Infektionen und insbesondere als Schutz vor der Notwendigkeit von Krankenhausaufenthalten mit der Zeit weniger stark ab. Dabei wurde in keiner Studie ein statistisch signifikanter Anstieg des Krankenhausaufenthaltsrisikos festgestellt. Der Schutz vor Krankenhauseinweisungen im Bundesstaat New York liegt trotz des Anstiegs der Deltavariante und der seit der Impfung verstrichenen Zeit seit Mai weiterhin deutlich über 90 Prozent. Angesichts des hohen Ausgangsniveaus dieser Zahl könnte selbst ein geringer Rückgang große Auswirkungen auf die Zahl der Durchbruchshospitalisierungen haben; wenn beispielsweise die „Hospitalisierungseffizienz“ von 95 Prozent auf 90 Prozent fällt, würde sich die Zahl der Durchbruchshospitalisierungen bei sonst gleichen Bedingungen verdoppeln.

Abb. 1: Neuere Studien zeigen nachlassende Impfwirkung*

Neuere Studien zeigen, dass die Wirksamkeit von Impfungen mit der Zeit nachlässt. Allerdings bleibt der Schutz vor der Notwendigkeit von Krankenhauseinweisungen hoch. Zugrunde gelegt wurden nur Studien, die für die komplette erwachsene Bevölkerung eines geographischen Gebiets repräsentativ sind.

Quelle: Goldman Sachs Global Investment Research; Stand: 31. August 2021

* Die Abbildung dient lediglich illustrativen Zwecken; bitte beachten Sie, dass historische Entwicklungen keinen verlässlichen Indikator für die künftige Entwicklung darstellen.

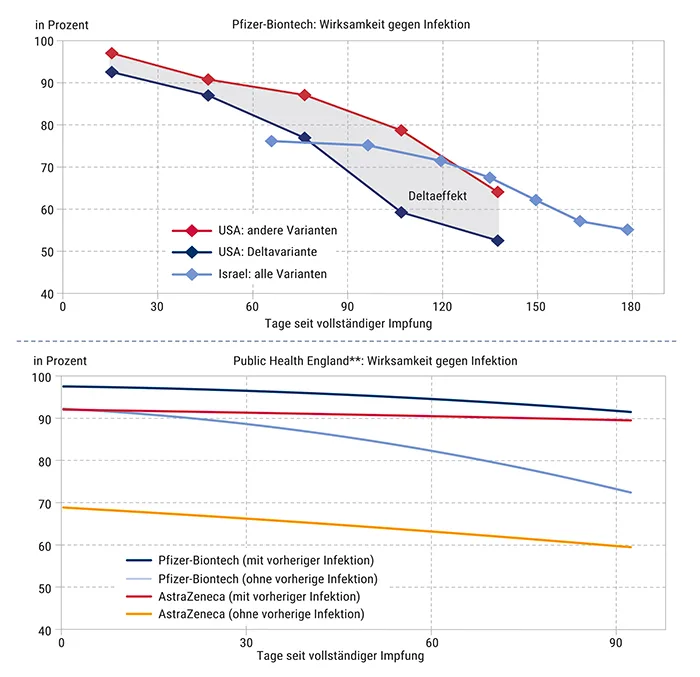

Auffrischungsimpfungen zeigten Wirkung

Die Wirksamkeit eines Impfstoffs hängt offenbar erheblich vom Endpunkt der Impfung und vom jeweiligen Impfstoff ab. Der Durchschnitt der aussagekräftigsten Studien zeigt eine Wirksamkeit des Impfstoffs gegen Infektionen, die im Laufe der Zeit deutlich abnimmt, und zwar von etwa 80 Prozent einen Monat nach der vollständigen Impfung auf etwa 55 Prozent fünf Monate nach der Impfung, während die Wirksamkeit gegen die Notwendigkeit von Krankenhausaufenthalten mit etwa 90 Prozent sechs Monate nach der Impfung relativ stabil bleibt.

Schließlich deuten frühe israelische Erkenntnisse darauf hin, dass Auffrischungsimpfungen den Impfschutz gegen Infektionen wieder auf ein hohes Niveau bringen und den Schutz vor der Notwendigkeit von Krankenhausaufenthalten sogar noch weiter erhöhen sollten. Eine kürzlich durchgeführte Studie kommt zu dem Ergebnis, dass das Infektionsrisiko bei denjenigen, die mit einer Auffrischungsimpfung geimpft wurden, im Vergleich zu denjenigen, die nur zwei Impfdosen erhalten haben, um etwa das Zehnfache gesunken ist.

Abb. 2: Impfwirksamkeit nach Infektionsvarianten und Impfstoffen*

Die Wirksamkeit von Impfungen nimmt mit der Zeit ab, insbesondere unter der Deltavariante. Personen mit einer früheren Infektion sind etwas besser geschützt. Der obere Chart zeigt die Wirkung des Pfizer-Biontech-Impfstoffs unter verschiedenen Virusvarianten in Israel und in den USA. Der Chart unten zeigt die Wirksamkeit von Impfungen mit vorheriger Infektion und ohne vorherige Infektion in England.

Quellen: Tartof et al. (2021; für die USA), Goldberg et al. (2021; für Israel), Pouwels et al. (2021; für England). Goldman Sachs Global Investment Research; Stand: 31. August 2021

* Die Abbildung dient lediglich illustrativen Zwecken; bitte beachten Sie, dass historische Entwicklungen keinen verlässlichen Indikator für die künftige Entwicklung darstellen.

** Public Health England ist eine Agentur des Departments of Health and Social Care, die die Behörden, darunter den National Health Service (NHS), und die Öffentlichkeit mit evidenzbasierter Expertise zu gesundheitlichen Fragen versorgt. Quelle: Public Health England

Wirtschaftliche Auswirkungen eher moderat

Die implizite Wirksamkeit gegen schwere Fälle für die Altersgruppe 60+ ist ebenfalls von etwa 80 Prozent Anfang August auf fast 95 Prozent gestiegen, was auf einen Anstieg der Auffrischungsimpfungen zurückzuführen ist. Neuinfektionen und schwere Fälle dürften in den nächsten Wochen ihren Höhepunkt erreichen, da der steigende Anteil der Israelis mit einer Auffrischungsimpfung (der bereits bei fast 30 Prozent liegt) die Ausbreitung des Virus bremst.

Die schwindende Impfimmunität gegen Infektionen und die stärker übertragbare Deltavariante erklären die jüngsten Ausbrüche in Ländern, in denen bereits geimpft wurde, wie in den USA und in Israel. Während das Risiko steigender Infektionen in anderen Volkswirtschaften mit hoher Impfquote mit dem zeitlichen Abstand zur Impfung wahrscheinlich zunehmen wird, spricht weiterhin vieles dafür, dass die wirtschaftlichen Auswirkungen eines Wiederauftretens des Virus in Volkswirtschaften mit einem hohen Anteil Geimpfter angesichts der robusten Wirksamkeit des Impfstoffs gegen die Notwendigkeit von Krankenhauseinweisungen und angesichts der verbreiteten Verwendung von Auffrischungsimpfungen zur Eindämmung von Infektionen wahrscheinlich moderat sein werden.

Quelle: „Global Economics Comment: Waning Vaccine Efficacy and Boosters: A Review“, herausgegeben am 31. August 2021 von Goldman Sachs Economics Research, Daniel Milo, Goldman Sachs.

Im Gespräch: Erik Podzuweit, Scalable Capital

Kooperation mit dem Scalable Broker: „Günstiges und schnelles Handeln mit einem breiten Produktportfolio“

Auf seiner Website www gs.de bietet Goldman Sachs die Möglichkeit, Produkte über eine Reihe von Banken und Brokern zu handeln. Zu ihnen wird in Kürze auch das 2014 gegründete Fintech Scalable Capital gehören, das seine Produktpalette, bisher ETFs, Aktien und Fonds, künftig um Derivate erweitern wird. Im KnowHow-Interview erläutert Erik Podzuweit, einer der Gründer von Scalable Capital, welche Möglichkeiten Anleger mit dem Scalable Broker haben und welche Tarife es dafür gibt.

Erik Podzuweit

Scalable Capital

Erik Podzuweit ist Gründer und Co-CEO von Scalable Capital, ein schnell wachsender Neobroker und Europas führende digitale Vermögensverwaltung. Erik hat langjährige Erfahrung im Finanzbereich und im Aufbau digitaler Geschäftsmodelle. Er war für das Deutschlandgeschäft von Westwing Home & Living verantwortlich und arbeitete zuvor sieben Jahre als Executive Director bei Goldman Sachs in London und Frankfurt, wo er Finanzinstitute im Bereich Kapitalanlagen betreute und für eine elektronische Handelsplattform zuständig war.

„Viele Menschen haben sich im letzten Jahr stärker mit ihren Finanzen beschäftigt. Sie haben erkannt, dass als sinnvolle Ergänzung zum Sparen kein Weg am Kapitalmarkt vorbeiführt.“

Erik Podzuweit, Scalable Capital

Herr Podzuweit, vor etwa einem Jahr ging Scalable Capital mit einem Broker, dem Scalable Broker, in Deutschland an den Start. Welches Fazit ziehen Sie bisher?

Erik Podzuweit: Ein positives. Gerade im letzten Jahr hat sich die Anlegerkultur in Deutschland enorm verändert. Viele Menschen haben sich stärker mit ihren Finanzen beschäftigt. Und sie haben erkannt, dass als sinnvolle Ergänzung zum Sparen kein Weg am Kapitalmarkt vorbeiführt. Unser Broker kam also genau zum richtigen Zeitpunkt. Wir machen den Handel mit Aktien, ETFs & Co. für jeden und jede günstig und einfach möglich.

Sie bieten Ihren Kunden eine Flatrate fürs Trading an. Wie kommt das „Netflix-Modell“ bisher an?

Erik Podzuweit: Wir bieten mit der Flatrate ein Preismodell wie kein anderer Broker in Deutschland. Bei uns können die Kundin und der Kunde dauerhaft rund 10.000 Aktien, ETFs, Krypto-ETPs* (Diese Erklärung bezieht sich auf das Produktangebot von Scalable Capital. Goldman Sachs vermarktet oder emittiert keine Kryptowährungen oder damit verbundene digitale Vermögenswerte an Privatanleger.), Fonds und seit neuestem über 375.000 Derivate gebührenfrei handeln. Das Angebot kommt sehr gut an. Von den Kunden, die mit dem FREE Broker starten – also dem Modell ohne Flatrate, bei dem für jeden Trade nur 0,99 Euro Gebühren anfallen –, sehen wir täglich eine kontinuierlich steigende Zahl, die nach einiger Zeit zum PRIME Broker upgraden.

Welchen Anlegertyp sprechen Sie mit diesem Angebot an?

Erik Podzuweit: Die Flatrate lohnt sich gerade für jene, die mehr als dreimal im Monat handeln. Einsteigerinnen oder Einsteiger, die erst mal in einen monatlichen Sparplan anlegen möchten, können das gut mit unserem FREE-Broker-Modell machen.

Wie würden Sie den klassischen Scalable-Kunden charakterisieren?

Erik Podzuweit: Den typischen Kunden gibt es bei uns nicht. Dazu ist unser Angebot zu breit gefächert. Wir verstehen uns als Investmentplattform für unsere Kundinnen und Kunden. Während die Nutzerinnen und Nutzer unserer Vermögensverwaltung im Schnitt um die 50 Jahre alt sind und in der Regel knapp 40.000 Euro bei uns investiert haben, sind die Broker-Nutzerinnen und -Nutzer eher Mitte 30 und legen im Schnitt noch etwas weniger an. Beiden gemein ist, dass sie auf monatliche Sparpläne setzen, in die mehr als die Hälfte unserer Kundinnen und Kunden investiert.

Bisher konnten Ihre Kunden vor allem Aktien und ETFs erwerben. Nun kommen Zertifikate und Hebelprodukte hinzu. Welche Derivate können Anleger über Scalable Capital handeln?

Erik Podzuweit: Bei uns können Kundinnen und Kunden nun über 375.000 Derivate handeln. Zu den Anlagezertifikaten gehören zum Beispiel Partizipations-, Bonus- und Discount-Zertifikate. Zu den Hebelprodukten zählen neben Optionsscheinen auch Knock-out-Produkte und Faktor-Zertifikate. Damit unsere Kundinnen und Kunden die Funktionsweise und Risiken der verschiedenen Produkte verstehen können, bieten wir, wie auch unsere Partner, weitreichende Informationen zum Handel mit Derivaten in Form von Videos, Blogartikeln, Podcasts oder Webinaren an. Diese Aussage bezieht sich auf das Produkt-/Dienstleistungsangebot von Scalable Capital. Goldman Sachs bietet diese Dienstleistung nicht für Kleinanleger an.

Was versprechen Sie sich von der Erweiterung Ihres Angebots?

Erik Podzuweit: Derivate sind bei deutschen Privatanlegern etabliert und beliebt. Dementsprechend hoch war auch die Nachfrage unserer Kundinnen und Kunden nach dieser Anlageform. Sie können nun noch flexibler handeln und ihre individuellen Investmentstrategien besser umsetzen. Mit der Einführung des Derivatehandels machen wir einen weiteren großen Schritt, um zu Europas führender digitaler Investmentplattform zu werden.

Goldman Sachs ist einer von drei Partnern im Derivatebereich. Warum haben Sie sich für diesen Partner entschieden?

Erik Podzuweit: Mit seiner knapp 30-jährigen Historie am deutschen Zertifikatemarkt ist Goldman Sachs ein etablierter Anbieter, der die Produktlandschaft durch Innovationen prägt und weiterentwickelt. Wie die in 2020 emittierten, mehr als 800.000 Produkte eindrucksvoll belegen, zählt die Bank zu den größten Emittenten Deutschlands. Zudem überzeugt Goldman Sachs neben der breiten Produktpalette mit seiner verlässlichen Handelsqualität und bringt alle Voraussetzungen für unsere Partnerschaft mit.

Die Trades in Zertifikaten und Hebelprodukten werden über die elektronische Handelsplattform gettex der Börse München ausgeführt. Warum bevorzugen Sie den börslichen Handel, während bei den meisten Onlinebrokern das Gros der Geschäfte außerbörslich im Direkthandel mit den Emittenten stattfindet?

Erik Podzuweit: gettex ermöglicht günstiges und schnelles Handeln mit einem breiten Produktportfolio. Gleichzeitig unterliegt der Handelsplatz dem Regelwerk und der unabhängigen Handelsüberwachung einer öffentlich-rechtlichen Börse. Dies bietet Preisqualität und Anlegerschutz – Kriterien, die unseren Kundinnen und Kunden, aber auch uns als Anbieter sehr wichtig sind.

Zum Schluss eine persönliche Frage: Wie legen Sie an, und was erwarten Sie von den Aktienmärkten in der zweiten Jahreshälfte?

Erik Podzuweit: Ich habe ein Großteil meines Geldes in Scalable Capital selbst angelegt, engagiere mich aber auch als Investor in jungen Start-ups. Bei Scalable Capital will ich auch die Erfahrung als Nutzer machen, dort investiere ich überwiegend in breit diversifizierte ETFs. Hinzu kommen einige spannende Einzeltitel.

Kurzfristig ist es schwierig, Märkte zu prognostizieren. Langfristig werden die Aktienmärkte aber steigen, insbesondere für die, die breit diversifiziert investieren. Als Anlegerin oder Anleger sollte man den Fokus weniger auf kurzfristige Volatilität legen, sondern sollte langfristige Investmentziele haben.

Herr Podzuweit, vielen Dank für das Gespräch.

* ETP ist ein Oberbegriff und steht für Exchange Traded Products. Dazu gehören ETFs, Exchange Traded Funds, die sich häufig auf Indizes, Aktien oder auch andere Anlageklassen beziehen. ETFs zielen darauf ab, die Kursentwicklung ihres jeweiligen Index lediglich nachzubilden, sie wollen, anders als herkömmliche Fonds, nicht besser abschneiden als der Referenzindex. Das macht das Fondsmanagement bei ETFs weniger aufwendig, häufig wird in diesem Zusammenhang auch von passivem Anlagemanagement gesprochen. ETFs sind daher für Anleger in der Regel kostengünstiger als herkömmliche Fonds.

Die Aussagen im Interview sind die Meinung und Ansichten von Scalable Capital und spiegeln nicht unbedingt die von Goldman Sachs wider.

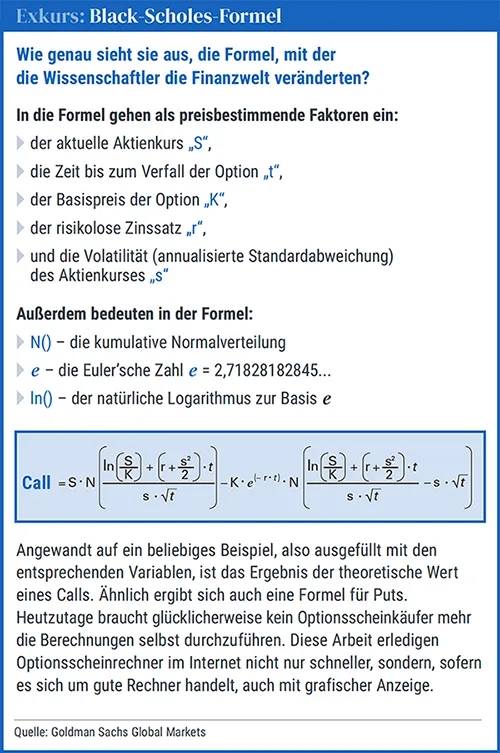

Black-Scholes und die „Griechen“:

Kennzahlen für Optionsscheine und andere Hebelprodukte auf www.gs.de

Im Markt für Hebelprodukte kommt jeder Anleger unweigerlich mit Begriffen wie Hebel, Volatilität oder auch mit den sogenannten „Griechen“ wie Delta, Theta und Vega in Berührung. Was bedeuten die Kennzahlen, und wie werden sie berechnet?

Goldman Sachs verwendet für die Berechnung der Kennzahlen auf www.gs.de ein vereinfachtes Black-Scholes-Modell. Delta, Theta und die anderen griechischen Kennzahlen resultieren aus diesem Modell, das zur Preisbestimmung von Optionen häufig eingesetzt wird. Es wurde von Fischer Black, Myron Scholes und Robert Merton entwickelt. Die Optionspreisformel kann nach verschiedenen Parametern partiell abgeleitet werden. Das Ergebnis hieraus sind „die Griechen“.

Das Black-Scholes-Modell beruht auf folgenden Annahmen:

1. Die Aktien zahlen keine Dividende während der Laufzeit.

2. Die Ausübung erfolgt europäisch. Das bedeutet: Die Ausübung kann nur am Verfalltag erfolgen, bei amerikanischen Optionen ist dagegen die Ausübung an jedem Tag bis zum Verfall möglich.

3. Die Märkte sind effizient. Diese Voraussetzung bedeutet einerseits, dass kein Marktteilnehmer in der Lage ist, die Richtung der nächsten Kursbewegung zuverlässig vorauszusagen, andererseits, dass die Kurse sich kontinuierlich, also ohne Sprünge, verändern.

4. Es fallen keine Transaktionskosten an, und Marktteilnehmer können Aktien leerverkaufen.

5. Zinssätze bleiben konstant und sind allen Marktteilnehmern bekannt. Auf www.gs.de gehen wir von einem konstanten Zins von null Prozent aus.

6. Die zukünftigen Aktienkursrenditen sind lognormal um den Forward verteilt. Bei der Lognormalverteilung, also der logarithmischen Normalverteilung, handelt es sich um eine stetige Verteilung, die nur positive Werte annehmen kann.

Die griechischen Kennzahlen

Eine der wichtigsten Kennzahlen aus dem Black-Scholes-Modell ist das Delta. Es gibt an, um wie viel sich der Preis der Option ändert, wenn sich der Kurs des Basiswerts um eine Einheit ändert und alle übrigen Einflussfaktoren konstant bleiben. Das Delta kann als absolute Zahl oder als Prozentzahl angegeben werden. Es liegt bei Call-Optionsscheinen zwischen 0 und +1 bzw. zwischen 0 Prozent und +100 Prozent, bei Put-Optionsscheinen zwischen 0 und –1 bzw. zwischen 0 Prozent und –100 Prozent.

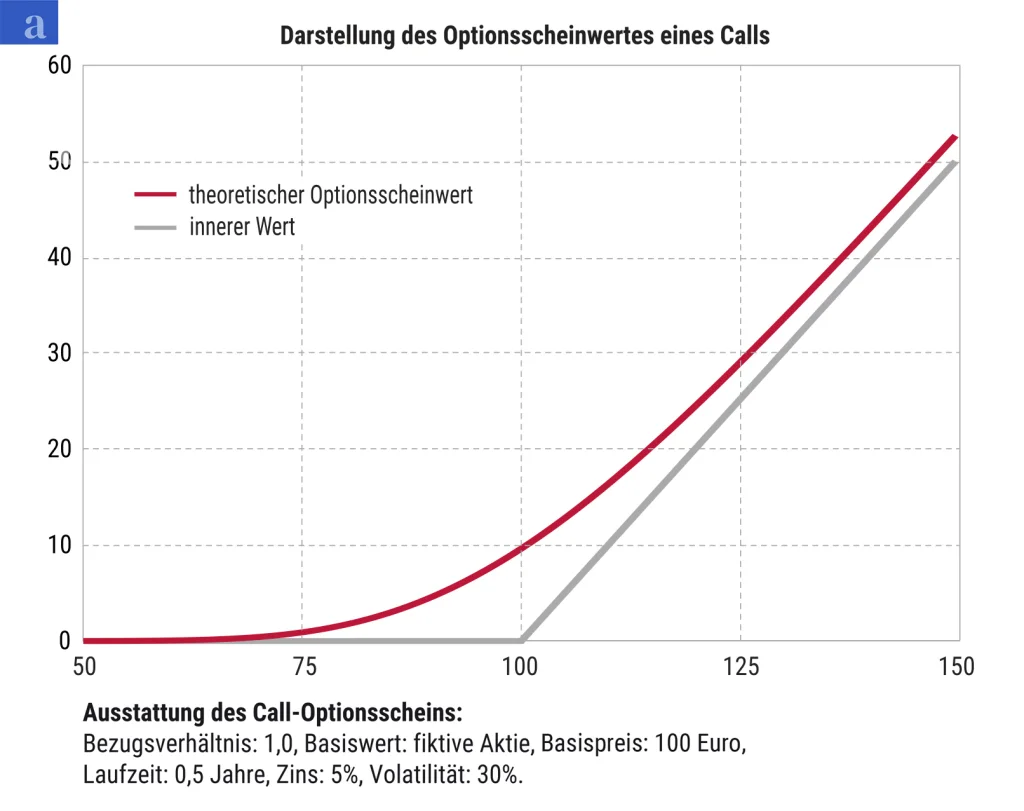

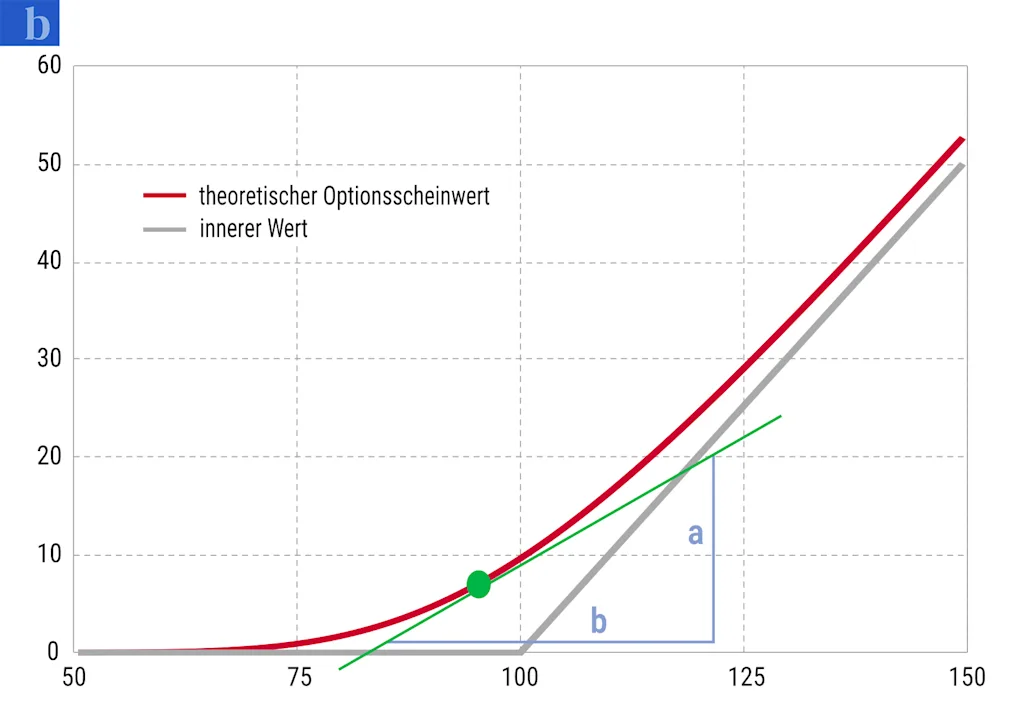

Abb. 1: Beispiel – das Delta

Der Chart 1a zeigt den inneren Wert eines Call-Optionsscheins und seinen theoretischen Wert als Funktion des Basiswertpreises im Bereich von 50 bis 150 Euro an. Im Bereich von 50 bis 70 Euro ist der Anstieg der Kurve nur gering, sie steigt, je weiter der Optionsschein ins Geld wandert, immer steiler an. Die Kennzahl, die diesen Zusammenhang beschreibt, heißt Delta. Das Delta gibt an, um wie viel sich der Preis der Option ändert, wenn sich der Kurs des Basiswerts um eine Einheit ändert und alle übrigen Einflussfaktoren konstant bleiben.

Um das Delta an einer Stelle genau zu bestimmen, wird ein Steigungsdreieck eingezeichnet und eine Tangente angelegt, die die Kurve nur in einem Punkt berührt. Die Tangente im Chart 1b berührt die Kurve in Höhe des angenommenen Kurses des Basiswerts von 95 Euro. Das Verhältnis von a zu b gibt das Delta an diesem Punkt an. In unserem Beispiel beträgt das Ergebnis 0,49. Verschiebt man den grünen Punkt gedanklich entlang der roten Kurve, zeigt sich, dass das Delta bei einem Optionsschein, der weit aus dem Geld notiert, sehr niedrig ist und ansteigt, je weiter der Optionsschein ins Geld wandert. Bei weit im Geld stehenden Optionsscheinen erreicht die Steigung genau 45 Grad, das entspricht einem Euro Wertzuwachs bei einem Anstieg des Basiswerts um einen Euro. Das Verhältnis, das die Steigung annimmt, ist dann mit 1,0 der höchste Wert, den das Delta eines Optionsscheins erreichen kann.

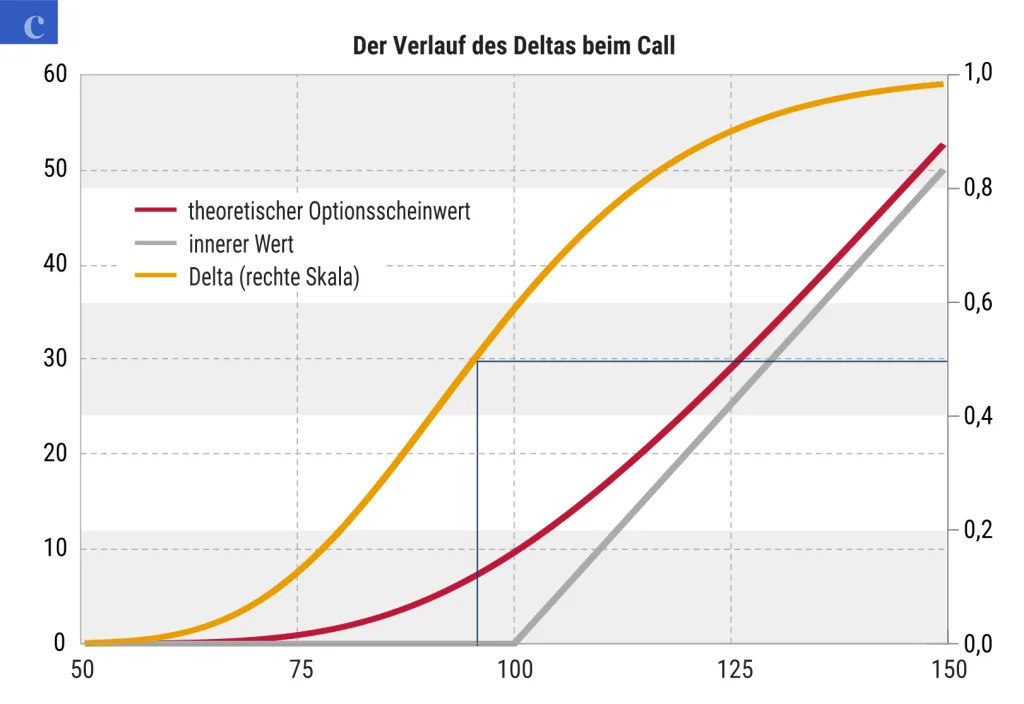

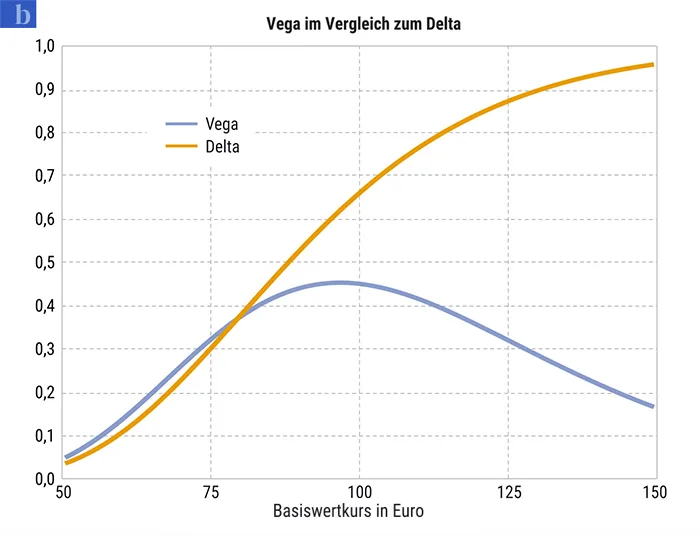

Das Delta ist in der Black-Scholes-Formel (siehe unten: Exkurs) die erste partielle Ableitung nach dem Basiswertkurs. Die gelbe Kurve im Chart 1c zeigt den Verlauf des Deltas an. In den Bereichen weit aus dem Geld und weit im Geld verläuft die Deltakurve flach. Das Delta liegt für Call-Optionsscheine zwischen 0 und +1, für Put-Optionsscheine liegt es zwischen 0 und –1. Der Chart 1c zeigt an der rechten y-Achse die Deltawerte für einen Call-Optionsschein.

Quelle: Goldman Sachs Global Markets

Das Gamma beschreibt die Änderung des Deltas. Mathematisch ausgedrückt ist das Gamma die zweite Ableitung des Optionspreises nach dem Basiswertkurs (das Delta ist die erste Ableitung). Das Gamma beschreibt die Änderung des Deltas bei einer Änderung des Basiswerts um eine Einheit. Es ist vor allem für Händler beim Hedging von Bedeutung. Aber auch Anleger können so erkennen, welcher Optionsschein ein sich besonders stark änderndes Delta aufweisen wird.

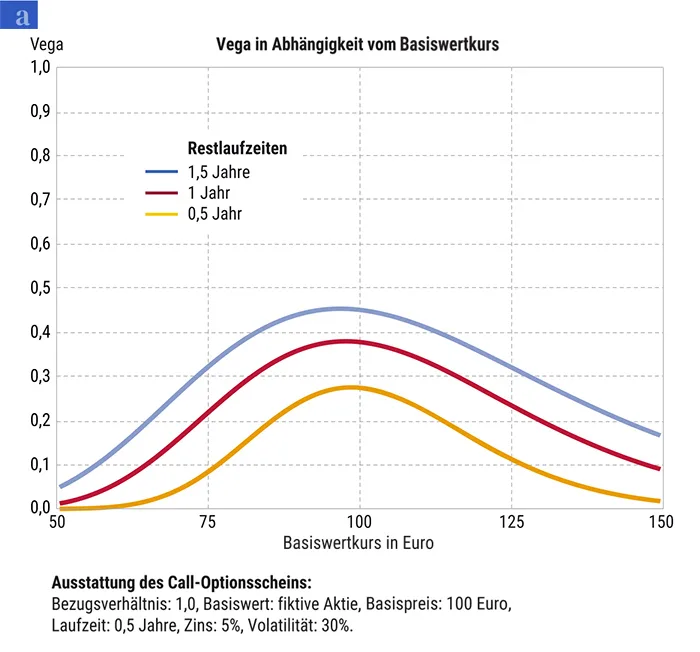

Das Vega sagt aus, um wie viel sich der Preis des Optionsscheins ändert, wenn sich die Volatilität des Basiswerts um 1 Prozentpunkt ändert. „Vega“ ist nicht wirklich ein griechischer Buchstabe, dennoch wird dieser Kunstname zu „den Griechen“ gezählt.

Das Theta gibt Aufschluss über die Intensität des Zeitwertverlusts innerhalb einer Einheit, z.B. pro Tag oder pro Woche. Auf der Website ist das Theta pro Tag angegeben.

Ein vergleichsweise wenig bekannter „Grieche“ ist das Rho. Es misst den Einfluss einer Änderung des risikolosen Zinssatzes auf den Optionsscheinpreis. Die Wirkung von Zinsveränderungen auf den Optionspreis ist meist jedoch relativ gering. Der absolute Betrag des Rho wird für einen Call mit steigenden Basiswertpreisen immer größer. Auf www.gs.de gehen wir – auch bei Währungsoptionsscheinen – von einem Zins von null Prozent aus.

Ein griechischer Buchstabe, aber kein „Grieche“ im Sinne der Black-Scholes-Formel, ist das Omega. Es errechnet sich durch Multiplikation des Deltas mit dem Hebel. Dabei wird der Hebel durch Multiplikation des Basiswerts mit dem Bezugsverhältnis geteilt durch den Briefkurs des Optionsscheins berechnet (bei Produkten in Fremdwährung bereinigt um den Wechselkurs). Im Vergleich zum Hebel gibt das Omega aber besseren Aufschluss über die Hebelwirkung eines Optionsscheins. Auf www.gs.de finden Anleger Delta, Omega, Theta und Vega.

Abb. 2: Beispiel – das Vega

In dem Beispiel von Chart 2a wird ein Optionsschein mit einem Basispreis von 100 Euro angenommen, der Kurs des fiktiven Basiswerts liegt bei 90 Euro, der Zins bei 5 Prozent, die implizite Volatilität bei 30 Prozent. Daraus ergibt sich ein Optionsscheinpreis von 4,71 Euro. Wenn nun die implizite Volatilität auf 31 Prozent steigt, würde sich der Preis des Optionsscheins bei sonst unveränderten Einflussfaktoren auf 4,71 plus 0,24 Euro, also auf 4,95 Euro, erhöhen. Bei einem Absinken der impliziten Volatilität auf 29 Prozent würde der Optionsscheinpreis um 4,71 minus 0,24 Euro, also auf 4,47 Euro, sinken. Bei steigender impliziter Volatilität steigt der Wert des Optionsscheins je nach Restlaufzeit umso steiler an, je weiter der Basiswert in Richtung Geld wandert. Die Kurve wird wieder flacher, wenn der Optionsschein weit im Geld liegt.

Wählt ein Anleger bei hoher Volatilität einen sehr weit aus dem Geld notierenden Call-Optionsschein aus, so profitiert er bei einem steigenden Basiswertkurs zwar vom „Deltaeffekt“. Auf der anderen Seite kann ihm eine dann sinkende Volatilität den Wertzuwachs des Optionsscheins verderben. Ein Investment in weit aus dem Geld notierende Optionsscheine erweist sich damit quasi als eine Spekulation auf die Volatilität. Sinkt die Volatilität um einen Prozentpunkt, so kann der „Vegaeffekt“ einen weitaus stärkeren Einfluss auf die Wertentwicklung eines Optionsscheins haben, als ihn ein Anstieg des Basiswerts um einen Euro hätte. Dies ist ein häufig zu beobachtender Grund dafür, dass zwar der Basiswert an Wert gewinnt, der Optionsschein jedoch nicht im Preis zulegt.

Quelle: Goldman Sachs Global Markets

Implizite Volatilität

Die Kennzahl Volatilität bezeichnet das Ausmaß der Schwankungen von Kursen an Finanzmärkten. Diese Schwankungen haben oftmals einen entscheidenden Einfluss auf die Preisentwicklung einer Vielzahl von Zertifikaten und aller Optionsscheine. Die implizite Volatilität ist die vom Markt für einen bestimmten Zeitraum erwartete Schwankungsbreite, welche sich beispielsweise aus dem Preis von an Terminbörsen, wie z.B. der Eurex, gehandelten Optionen berechnen lässt.

Dies ist möglich, da die Volatilität eine Variable in der zur Optionspreisberechnung verwendeten Black-Scholes-Formel ist und alle anderen Variablen, einschließlich des letzten gehandelten Preises einer Option, bekannt sind. Da es aber nicht möglich ist, die Black-Scholes-Formel nach der Volatilität aufzulösen und explizit auszudrücken, muss hier die Lösung durch Probieren gefunden werden. Dabei setzt man alle bekannten Variablen sowie einen Schätzwert für die Volatilität in das Optionspreismodell ein und rechnet den Wert des Optionsscheins aus. Sollte dieser Wert dann gleich mit dem Kurs des Optionsscheins übereinstimmen, hat man die richtige implizite Volatilität bereits gefunden. Häufiger jedoch werden die Zahlenwerte abweichen, und man muss weitere Iterationen durchführen, um sich schrittweise dem richtigen Ergebnis anzunähern.

Iteration beginnend mit historischer Volatilität

Das Newton-Raphson-Verfahren, das nach den beiden englischen Mathematikern Isaac Newton und Joseph Raphson benannt wurde, dient hierbei dazu, einen möglichst guten Vorschlag für den jeweils nächsten Versuch zu machen und so die Zahl der benötigten Iterationsschritte zu begrenzen. Auch die in den „Produkteigenschaften“ auf der Webseite dargestellte implizite Volatilität wird nach diesem Iterationsverfahren berechnet: Die implizite Volatilität ist die einzige Variable in der Black-Scholes-Formel, die man nicht als solche beobachten kann. Die anderen Inputs in die Formel, wie Aktienkurs, Basispreis, Zinskurs und Restlaufzeit, lassen sich gut beobachten.

Das Iterationsverfahren funktioniert im Einzelnen so: Ein zufälliger Wert für die implizite Volatilität wird in die Black-Scholes-Formel eingesetzt. Um bereits mit einem geeigneten Startwert zu beginnen, verwenden wir hierfür die historische Volatilität des Basiswerts. Das Ergebnis, also der mit der Black-Scholes-Formel berechnete Wert für die Option, wird nun mit dem tatsächlich beobachteten Wert verglichen.

Sollte das Ergebnis zu groß sein, so wird das gleiche Verfahren nun mit einer kleineren gedachten impliziten Volatilität wiederholt. Optionsscheine gewinnen an Wert, wenn die implizite Volatilität steigt. Sollte der Optionswert zu klein sein, wird das Verfahren mit einer größeren Volatilität wiederholt. Das Newton-Raphson-Verfahren liefert dann bereits einen guten Wert dafür, um wie viel die Volatilität für den nächsten Schritt erhöht oder gesenkt werden sollte, und zwar, indem auch die erste Ableitung der Optionspreisformel nach der Volatilität für den Schätzwert berechnet wird.

Mittels des Vegas wird bestimmt, um wie viel die „Vola“ höher sein müsste, um genau den Volatilitätswert zu treffen (unter der offensichtlich nicht ganz richtigen Annahme, dass das Vega für unterschiedliche Volatilitätsniveaus konstant wäre). Dementsprechend erzielt man im zweiten Schritt ein Ergebnis, das schon sehr viel besser, aber noch nicht perfekt ist.

Grenzen des Iterationsverfahrens

Wiederholt man den Vorgang aber nur wenige Male, kann man den tatsächlichen Wert immer genauer bestimmen. Dabei gilt es allerdings zu beachten, dass dieses Verfahren bei Optionsscheinen, die besonders tief im Geld oder besonders tief aus dem Geld notieren, nicht gut funktioniert, da solche Optionsscheine relativ unsensibel auf Volatilitätsänderungen reagieren. Wenn ein Optionsschein beispielsweise tief aus dem Geld notiert und daher einen geringen Briefkurs aufweist, wird das Verfahren leider unzuverlässig.

Eine weitere Einschränkung muss beim Zahlenwert für die implizite Volatilität gemacht werden: Das Black-Scholes-Verfahren bezieht sich nur auf europäische Optionen, während fast alle Optionsscheine das etwas wertvollere amerikanische Ausübungsrecht verbriefen. Daher setzen wir beim Berechnen der Preise der Optionsscheine ein aufwendigeres Modell ein als das simple Black-Scholes-Modell, sodass schon deshalb nicht der gleiche Wert in der Rückrechnung erzielt werden kann, den der Emittent zuvor bei der Berechnung der Optionsscheinpreise genutzt hat. Für einen relativen Vergleich von Optionsscheinen untereinander ist das Verfahren aber dennoch – von extremen Ausnahmen abgesehen – sehr gut geeignet.

Quelle: Goldman Sachs Global Markets

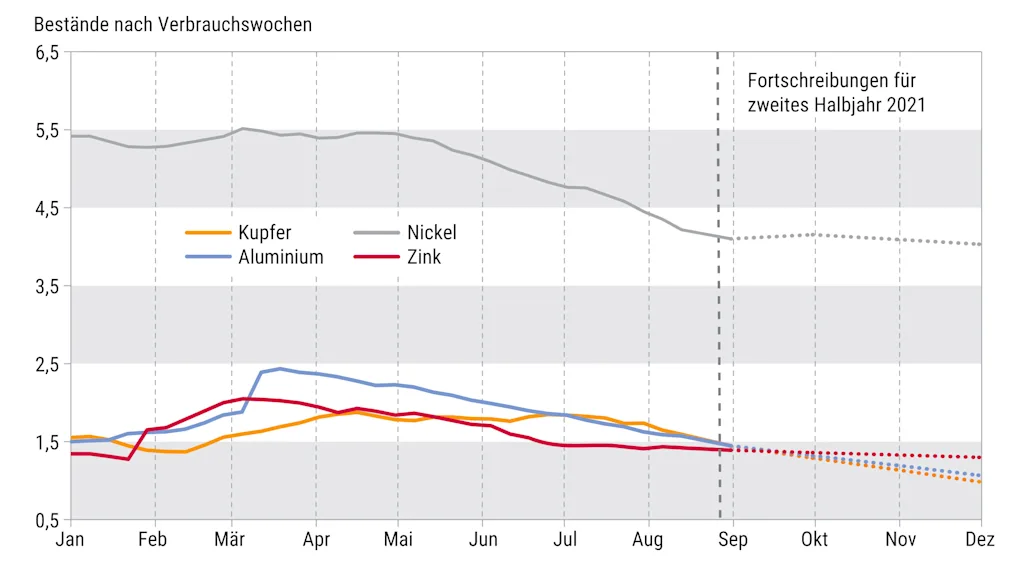

Industriemetalle und Lagerbestände: Ein grundlegend falsch bewerteter Markt

Die Kluft zwischen Mikro- und Makrodaten wächst. An den Rohstoffmärkten konzentrieren sich Anleger weiter auf breit angelegte Makrorisiken wie die Straffungspolitik der US-Notenbank bis hin zu Chinas Covid-Fällen. Dies könnte dazu geführt haben, dass der Metallmarkt „falsch bewertet“ ist. Die makroökonomischen Risiken sind zwar real, aber die Geschichte hat gezeigt, dass Rohstoffe – insbesondere Metalle – bei Zinserhöhungen der US-Notenbank besser abschneiden und dass sie relativ immun gegen Covid-Risiken bleiben. Auch verfügen sie über wachsende strukturelle Triebkräfte für den aktuellen Bullenmarkt.

Die Aussichten für Basismetalle haben sich in den letzten Monaten weiter verschlechtert. Die Bestandsbilanzen für Nickel und Zink bewegten sich in diesem Jahr ins Defizit und die Überschüsse für das nächste Jahr wurden abgebaut, während sich die Bestandsdefizite bei Aluminium und Kupfer sowohl in diesem als auch im nächsten Jahr vergrößern dürften. Da die Covid-19-Fälle in China weiter zurückgehen und die Ungewissheit über den Zeitplan für das sogenannte „Tapering“ der US-Notenbank beseitigt ist, werden sich die Anleger wohl bald wieder auf die eindeutigen Verknappungstendenzen bei den Basismetallen konzentrieren.

Verzerrte Daten

Die Pandemie hat die Datenverzerrungen verschärft und die Fehlbewertung des Marktes noch verstärkt. Neben dem übermäßigen Fokus auf die jüngsten makroökonomischen Schlagzeilen sind durch die Covid-bedingten Störungen die Mikrodaten für Basismetalle weiter verzerrt worden. Nachdem die Industrietätigkeit fortgesetzt wurde, verschob sich beispielsweise die übliche Auffüllungsphase der chinesischen Kupferkathodenvorräte in den April. Der Effekt dieser verzögerten Auffüllungsrunde auf die sichtbare Nachfrage wurde durch einen Rückgang der nachgelagerten Käufe von Lagermetallen noch verschärft. Denn die Preisrally bis zum Jahresende 2020 hielt die nachgelagerten Kupferverbraucher davon ab, mehr Metalle zu kaufen. Stattdessen bauten sie ihre eigenen Bestände ab, und die sichtbare Endverbrauchernachfrage verschob sich in das zweite Halbjahr 2021.

Bestände auf niedrigem Niveau

Da sich diese nachgelagerten Bestände nun jedoch auf einem übermäßig niedrigen Niveau befinden, beginnen die Datenverzerrungen zu schwinden. Die nachgelagerten Verbraucher stocken nun ihre Bestände wieder auf, was zu einer größeren Sichtbarkeit der tatsächlichen Nachfrage führt. Die Defizite werden sich nun schneller in nachvollziehbaren Trends bei den Bestandsdaten niederschlagen.

Die Fundamentaldaten festigen sich im zweiten Halbjahr zusehends. Ein anhaltend gesundes Wachstum hat in den letzten Monaten zu einer Verknappung der Metallbestände beigetragen, was deutliche Anzeichen für Defizittrends auf den Basismetallmärkten liefert. Bei Kupfer haben wir eine Rückkehr zur Backwardation, also zu einer fallenden Forwardkurve, beobachtet. Dabei sind die physischen Prämien gestiegen, und die Bestände liegen nun etwa 30 Prozent unter ihrem Höchststand von Mitte des zweiten Quartals.

Eine Kombination aus aufgeschobener Nachfrage von Anfang des Jahres, Einschränkungen der Metallproduktion aufgrund von Stromengpässen und extremen Witterungsbedingungen sowie Schrottknappheit im Zusammenhang mit der Schließung von Lagerstätten unterstützen diese Verknappung. Außerdem gibt es keine Anzeichen dafür, dass sich die jüngsten schwächeren Mikrotrends im chinesischen Eisensektor auf die Märkte für Basismetalle auswirken, während die Schwäche der Stahlnachfrage zu Beginn des dritten Quartals mit dem Abklingen des vorübergehenden Gegenwinds zu verschwinden scheint.

Abb. 1: Anhaltende Verknappung bei allen Basismetallen im zweiten Halbjahr 2021*

Für das zweite Halbjahr 2021 zeigt sich in den zugänglichen Bestandsinformationen bei fast allen Basismetallen eine fortdauernde Verknappung. Resultieren könnte daraus eine anhaltend starke Nachfrage nicht nur in China, sondern in allen Industrieländern.

Quellen: Wind, SSM, Goldman Sachs Global Investment Research

* Die Abbildung dient lediglich illustrativen Zwecken; bitte beachten Sie, dass historische Entwicklungen keinen verlässlichen Indikator für die künftige Entwicklung darstellen.

China und Industrieländer: Aussichten für die Nachfrage

Es spricht vieles dafür, dass diese Risiken sowohl durch die starke politische Reaktion der chinesischen Regierung, die das Virus jeweils schnell eindämmen konnte, als auch durch die wachsende Wahrscheinlichkeit zusätzlicher politischer Anreize zur Bekämpfung der Auswirkungen solcher Lockdowns begrenzt sind.

In der Tat sehen die China-Ökonomen von Goldman Sachs für das 4. Quartal 2021 eine größere politische Unterstützung am Horizont, da Peking seine Wirtschaft aktiv zu einem stabileren Gleichgewicht nach der Pandemie führen will. Ebenso erwarten wir weiterhin starke Trends bei der Metallnachfrage aus den entwickelten Märkten sowohl in naher Zukunft als auch bis ins Jahr 2022, gestützt durch eine weiterhin über dem Trend liegende Nachfrage nach langlebigen Gütern und einen nachgelagerten Produktauffüllungszyklus. Ein strukturelles Angebotsdefizit wird immer deutlicher.

Quelle: „Metals Watch: A fundamentally mispriced market“, herausgegeben am 30. August 2021 von Goldman Sachs Global Commodity Research, Nicolas Snowdon, Daniel Sharp, Jeffrey Currie, Goldman Sachs.

Termine September/Oktober 2021

Daran sollten Sie denken! – Wirtschafts- und Unternehmenskalender

Mittwoch, 22. September 2021

Zinsentscheid der Fed – Pressekonferenz

Der Offenmarktausschuss der US-Notenbank („Federal Open Market Committee“) entscheidet über die kurzfristigen Zinssätze. Auch bei einer zuletzt steigenden Inflation blieb die Federal Funds Rate bei der Fed-Sitzung im Juli 2021 unverändert bei 0,0 Prozent bis 0,25 Prozent. Im Statement zum Zinsentscheid wurde dieses Stillhalten mit der Einschätzung begründet, das aktuelle Zinsniveau sei angemessen, um den Aufschwung zu stützen und die Beschäftigungs- und Inflationsziele zu erreichen.

Quelle: Federal Reserve, https://www.federalreserve.gov/monetarypolicy/fomccalendars.htm

Montag, 27. September 2021

USA: Auftragseingänge langlebige Gebrauchsgüter

Das US Census Bureau veröffentlicht monatlich vorläufige Schätzungen der Auftragseingänge für langlebige Gebrauchsgüter ohne Verteidigung. Langlebige Produkte wie Kraftfahrzeuge sind in der Regel mit hohen Investitionskosten verbunden, die Auftragseingänge gelten daher als guter Indikator für die wirtschaftliche Situation der USA.

Quelle: US Census Bureau, https://www.census.gov/economic-indicators/calendar-listview.html

Donnerstag, 30. September 2021

BIP USA

Das Bureau of Economic Analysis (BEA) veröffentlicht die dritte Schätzung des US-Bruttoinlandsprodukts für das zweite Quartal 2021. – Laut der zweiten Schätzung vom 26. August 2021 ist die US-Wirtschaft saisonbereinigt und hochgerechnet auf das Jahr im zweiten Quartal 2021 um 6,6 Prozent gewachsen.

Quelle: Bureau of Economic Analysis, https://www.bea.gov/news/schedule

Donnerstag, 30. September 2021

Quartalszahlen Hornbach

Der Betreiber von Bau- und Gartenmärkten in Europa veröffentlicht seinen Bericht zum ersten Halbjahr des Geschäftsjahres 2021/2022. Die Hornbach Baumarkt AG ist eine Tochtergesellschaft und gleichzeitig der größte operative Teilkonzern der ebenfalls börsennotierten Hornbach Holding AG & Co. KGaA. Sitz der Hornbach Baumarkt AG ist Bornheim (Pfalz). Im Geschäftsjahr 2020/2021 betrieb Hornbach europaweit in neun Ländern 163 Bau- und Gartenmärkte und konnte die Umsätze um 15,4 Prozent auf 5,5 Milliarden Euro steigern.

Quelle: Hornbach, https://www.hornbach-holding.de/de/calendar.html

Freitag, 1. Oktober 2021

USA: PCE-Kerndeflator

Das Bureau of Economic Analysis (BEA) veröffentlicht Angaben zu den Einnahmen und Ausgaben des persönlichen Konsums der US-Bürger im August 2021. Der „Personal Consumption Expenditures Price Index“ (PCE) erfasst Preisveränderungen bei Gütern und Dienstleistungen, für die Verbraucher Geld ausgeben. Der Kernindex des PCE schließt saisonal schwankende Produkte wie Nahrungsmittel und Energie aus, um eine genauere Berechnung zu erhalten. Der PCE-Kerndeflator ist ein wichtiger, insbesondere von der US-Notenbank beachteter Indikator für die Inflation.

Quelle: Bureau of Economic Analysis, https://www.bea.gov/news/schedule

Freitag, 1. Oktober 2021

US-Einkaufsmanagerindex (PMI)

Der Purchasing Managers Index (PMI), auch „Manufacturing ISM Report On Business“ oder „ISM-Einkaufsmanagerindex“, ist der wichtigste und verlässlichste Frühindikator für die wirtschaftliche Aktivität in den USA. Er wird von der Non-Profit-Organisation Institute for Supply Management (ISM) am ersten Geschäftstag im Monat veröffentlicht und zeigt die zu erwartende Auslastung des verarbeitenden Gewerbes. Ein Ergebnis über 50 Prozent ist für die US-Konjunktur in der Regel positiv. Im August 2021 lag der PMI bei 59,9 Prozent und damit 0,4 Prozentpunkte höher als im Vormonat.

Quelle: Institute for Supply Management (ISM), https://www.ismworld.org/supply-management-news-and-reports/reports/rob-report-calendar/

Freitag, 8. Oktober 2021

Handelsbilanz Deutschland

Die monatlich vom Statistischen Bundesamt veröffentlichte Außenhandelsbilanz zeigt den Saldo von Importen und Exporten für Güter und Dienstleistungen. Ein positiver Wert bedeutet einen Handelsüberschuss, ein negativer Wert ein Handelsdefizit. Im Juli 2021 schloss die Handelsbilanz Deutschlands kalender- und saisonbereinigt mit einem Überschuss von 17,9 Milliarden Euro ab. Die Exporte nahmen kalender- und saisonbereinigt gegenüber dem Vormonat um 0,5 Prozent zu, die Importe nahmen um 3,8 Prozent ab.

Quelle: Statistisches Bundesamt, https://www.destatis.de/SiteGlobals/Forms/Suche/Termine/DE/Terminsuche_Formular.html;jsessionid =AD8889938D1C8986159C241A7457C00F.internet732?cl2Taxonomies_Themen_0=aussenhandel

Dienstag, 12. Oktober 2021

ZEW-Konjunkturerwartungen

Das Zentrum für Europäische Wirtschaftsforschung veröffentlicht einen Index, der die vorherrschende Stimmung unter rund 350 deutschen Finanzanalysten aus Banken, Versicherungen und Unternehmen abbildet. Die monatliche Umfrage bezieht sich auf die Erwartungen zur Entwicklung der sechs wichtigsten internationalen Finanzmärkte. Die ZEW-Konjunkturerwartungen für Deutschland sinken im August 2021 um 22,9 Punkte, dies ist der dritte Rückgang in Folge; sie befinden sich mit aktuell 40,4 Punkten weiter über dem langjährigen Mittelwert.

Quelle: ZEW, http://ftp.zew.de/pub/zew-docs/div/ZEW-Konjunkturerwartungen_Termine2021.pdf

Dienstag, 12. Oktober 2021

WASDE-Bericht

Der monatliche Bericht („World Agricultural Supply and Demand Estimates“, kurz WASDE) des US-Landwirtschaftsministeriums (USDA) liefert umfassende Analysen, Prognosen und Schätzungen zur Entwicklung der Weltagrarmärkte und ermöglicht so eine Beurteilung der globalen Produktion von Weizen, Soja, Mais, Fleisch, Milch und anderen Lebensmitteln sowie Agrarrohstoffen.

Quelle: USDA, https://www.usda.gov/oce/commodity/wasde/

Mittwoch, 13. Oktober 2021

Verbraucherpreisindex Deutschland

Das Statistische Bundesamt veröffentlicht den endgültigen Verbraucherpreisindex sowie den Harmonisierten Verbraucherpreisindex (HVPI) für September 2021. Beide Maßzahlen bewerten die Preisstabilität in Deutschland und sind Indikatoren, um Inflation und Veränderungen im Kaufverhalten zu messen.

Quelle: Statistisches Bundesamt, https://www.destatis.de/SiteGlobals/Forms/Suche/Termine/DE/ Terminsuche_Formular.html?queryResultId=null&pageNo=0&templateQueryString=verbraucherpreisindex

Mittwoch, 13. Oktober 2021

Verbraucherpreisindex USA

Das US-Arbeitsministerium veröffentlicht monatlich den Consumer Price Index (CPI), der Veränderungen der Verkaufspreise für einen repräsentativen Warenkorb von Gütern und Dienstleistungen zeigt. Der CPI ist ein wichtiger Indikator, um die Inflation und Veränderungen im Kaufverhalten zu messen. Im Juli 2021 stieg der Verbraucherpreisindex saisonbereinigt gegenüber dem Vormonat um 0,5 Prozent an, die Verbraucherpreise kletterten um 5,4 Prozent im Vergleich zum Juli des Vorjahres.

Quelle: Bureau of Labor Statistics, https://www.bls.gov/cpi/

Mittwoch, 13. Oktober 2021

OPEC-Monatsbericht

Der „Monthly Oil Market Report“ (MOMR) der OPEC analysiert die Situation des globalen Ölmarkts. Der Bericht beleuchtet die wichtigsten politischen und wirtschaftlichen Ereignisse, die das Angebot und die Nachfrage am Ölmarkt beeinflussen. Außerdem gibt der Monatsbericht einen Ausblick auf das kommende Jahr.

Quelle: OPEC, https://www.opec.org/opec_web/en/publications/338.htm

Mittwoch, 13. Oktober 2021

BIP-Schätzung Großbritannien

Das nationale Statistikamt veröffentlicht seine BIP-Schätzung für August 2021. Von Mai bis Juli 2021 wuchs die britische Wirtschaft gegenüber den drei Vormonaten um 2,7 Prozent. Im Juli 2021 stieg das BIP gegenüber dem Vormonat um 0,1 Prozent, nach einem Anstieg um 1,0 Prozent im Juni 2021.

Quelle: Office for National Statistics, https://www.ons.gov.uk/economy/grossdomesticproductgdp/bulletins/gdpmonthlyestimateuk/july2021

Freitag, 15. Oktober 2021

US-Verbraucherstimmung

Die Universität Michigan veröffentlicht mit dem Michigan Consumer Sentiment Index monatlich einen vielbeachteten Indikator, der die Verbraucherstimmung in den USA widerspiegelt. Der Index basiert auf einer Umfrage unter 500 Verbrauchern. Ein höherer Wert deutet auf einen größeren Optimismus der Konsumenten hin, ein niedrigerer Wert signalisiert ein nachlassendes Kaufverhalten. Im Juli 2021 stieg der Indikator in der endgültigen Veröffentlichung auf 81,2 Punkte.

Quelle: University of Michigan, https://data.sca.isr.umich.edu/fetchdoc.php?docid=65450

Montag, 18. Oktober 2021

BIP Eurozone

Die Statistikbehörde Eurostat veröffentlicht weitere Daten zum Wachstum des Bruttoinlandsprodukts im zweiten Quartal 2021 in der Eurozone. – Laut der Schätzung vom 17. August stieg das BIP im Euroraum (EU19) im zweiten Quartal 2021 laut Eurostat um 2,0 Prozent gegenüber dem Vorquartal, in der EU27 stieg es um 1,9 Prozent.

Quelle: Eurostat, https://ec.europa.eu/eurostat/news/release-calendar

Mittwoch, 20. Oktober 2021

Quartalszahlen Verizon Communications

Verizon Communications Inc. ist ein US-amerikanischer Telekommunikationskonzern mit Hauptsitz in New York City. In Europa ist die Geschäftstätigkeit auf Geschäftskunden und Behörden ausgerichtet. Im Geschäftsjahr 2020 sank der Umsatz um 2,7 Prozent auf einen Wert von 128,3 Milliarden US-Dollar. Unter dem Strich machte der Konzern einen Gewinn von 18,3 Milliarden US-Dollar, rund sieben Prozent weniger als 2019. Verizon berichtet über den Geschäftsverlauf im dritten Quartal 2021.

Quelle: Verizon Communications, https://www.verizon.com/about/investors/investor-calendar

Mittwoch, 27. Oktober 2021

Quartalszahlen Heineken

Der Bierbrauer aus den Niederlanden berichtet über das dritte Quartal 2021. Zu Heineken gehören mehr als 300 verschiedene Getränkemarken. Im Geschäftsjahr 2020 sank der Umsatz im Konzern nach eigenen Angaben um 16,7 Prozent auf 23,8 Milliarden Euro. Der operative Gewinn fiel auf 778 Millionen Euro.

Quelle: Heineken N.V., https://www.theheinekencompany.com/Calendar

Donnerstag, 28. Oktober 2021

EZB – Pressekonferenz nach der Ratssitzung

Zu den bedeutenden Aufgaben der EZB gehören die Regulierung der Geldmenge und die Überwachung des europäischen Bankensystems. Werden vom EZB-Rat, der sich aus dem Direktorium und den Präsidenten der nationalen Zentralbanken zusammensetzt, geldpolitische Entscheidungen getroffen?

Quelle: EZB, https://www.ecb.europa.eu/press/calendars/mgcgc/html/index.en.html

Donnerstag, 28. Oktober 2021

Quartalszahlen Beiersdorf

Der weltweit tätige Konsumgüterkonzern, zu dem Marken wie die bekannte Nivea-Creme gehören, informiert zum Geschäftsverlauf in den ersten neun Monaten des Jahres 2021. Im Geschäftsjahr 2020 erzielte Beiersdorf einen Umsatz in Höhe von 7,02 Milliarden Euro. Unter dem Strich standen 636 Millionen Euro Gewinn.

Quelle: Beiersdorf, https://www.beiersdorf.de/investoren/finanzberichte/finanzkalender

Stand: 10. September 2021

Hinweise, Risiken, Impressum

Hinweise

Alle Angaben in der Goldman Sachs KnowHow kompakt dienen ausschließlich der Investoreninformation. Sie können eine persönliche Anlageberatung nicht ersetzen und gelten nicht als Angebot zum Kauf oder Verkauf bestimmter Finanzprodukte.

Bitte beachten Sie bei allen Charts, dass frühere Wertentwicklungen kein verlässlicher Indikator für künftige Wertentwicklungen sind.

Allgemeine Risiken von Optionsscheinen und Zertifikaten

Die in dieser Ausgabe von Goldman Sachs KnowHow kompakt beschriebenen Anleihen, Optionsscheine und Zertifikate (nachstehend zusammen als die „Wertpapiere“ bezeichnet) gewähren dem Inhaber das Recht, von der Emittentin, der Goldman, Sachs & Co. Wertpapier GmbH bzw. der Goldman Sachs Finance Corp International Ltd, unter bestimmten Voraussetzungen, die in den für das jeweilige Wertpapier aufgestellten Bedingungen enthalten sind, die Zahlung eines Geldbetrages oder Lieferung des Basiswerts zu verlangen. Daneben besteht ein Recht auf Zinszahlungen, sofern dies in den den Wertpapieren zugrundeliegenden Bedingungen vorgesehen ist. Darüber hinaus besteht kein Recht auf Zinszahlung, Dividendenzahlung oder sonstige laufende Erträge, durch die eventuelle Wertverluste kompensiert werden könnten.

Durch den Erwerb der Wertpapiere übernimmt der Anleger das Bonitätsrisiko der Emittentin und, da für alle Wertpapiere eine Garantie von The Goldman Sachs Group Inc. (die „Garantin“) besteht, der Garantin. Dies bedeutet, dass der Anleger im Falle einer Insolvenz oder sonstigen Zahlungsunfähigkeit der Emittentin und der Garantin das Risiko eines kompletten Wertverlustes der Wertpapiere hat. Sonstige, über die Garantie hinausgehende Sicherheiten oder Sicherungseinrichtungen bestehen für die Wertpapiere nicht. Der Anleger sollte sich daher während der Laufzeit eines von ihm erworbenen Wertpapiers laufend über die Bonität der Emittentin und der Garantin informieren.

Sofern die Laufzeit der Wertpapiere begrenzt ist, ist zu beachten, dass während der Laufzeit der Wertpapiere eintretende Kursverluste nicht durch etwaige spätere Kursgewinne ausgeglichen werden können. Es besteht das Risiko eines Totalverlustes des beim Erwerb der Wertpapiere gezahlten Kaufpreises einschließlich der mit dem Kauf verbundenen Kosten, und zwar unabhängig von der finanziellen Leistungsfähigkeit der Emittentin und der Garantin.

Bei Wertpapieren ohne festgelegte Laufzeit ist zu beachten, dass die Emittentin das Recht hat, die Wertpapiere ordentlich zu kündigen. Daneben kann, sofern dies in den den jeweiligen Wertpapieren zugrundeliegenden Bedingungen vorgesehen ist, die Laufzeit auch beendet werden, wenn ein Knock-out-Ereignis eintritt. In diesen Fällen ist der Anleger dem Risiko ausgesetzt, dass seine Erwartungen auf einen Wertzuwachs der Wertpapiere aufgrund der Laufzeitbeendigung nicht mehr erfüllt werden können.

Der Wert der Wertpapiere wird nicht nur von den Kursveränderungen des dem Wertpapier zugrunde liegenden Instruments (z.B. einer Aktie, eines Index etc., des „Basiswertes“) bestimmt, sondern zusätzlich u.a. von der Laufzeit der Wertpapiere, der Volatilität des Basiswertes und dem gesamtwirtschaftlichen Zinsniveau. Eine Wertminderung der Wertpapiere kann während der Laufzeit daher selbst dann eintreten, wenn der Kurs des Basiswertes konstant bleibt.

Goldman Sachs kann an Geschäften mit dem Basiswert für eigene oder fremde Rechnung beteiligt sein, weitere derivative Wertpapiere ausgeben, die gleiche oder ähnliche Ausstattungsmerkmale wie die hier beschriebenen Wertpapiere aufweisen sowie Absicherungsgeschäfte zur Absicherung ihrer Positionen vornehmen. Diese Maßnahmen können den Preis der Wertpapiere positiv oder negativ beeinflussen. Weitere Informationen sind auf Anfrage erhältlich.

Der Wert der Wertpapiere wird durch den Wert des Basiswerts und andere Faktoren bestimmt. Er wird unmittelbar nach dem Erwerb, sofern keine Veränderungen in den Marktbedingungen oder in anderen relevanten Faktoren eingetreten sind, niedriger sein als der ursprüngliche Emissionspreis. Der von dritten Händlern gestellte Preis kann von dem von Goldman Sachs bestimmten Preis der Wertpapiere erheblich abweichen. Anleger müssen damit rechnen, dass sie bei einem Verkauf der Wertpapiere eine Gebühr und einen Händlerabschlag bezahlen müssen. Weitere Angaben zur Preisbildung der Wertpapiere sind in dem jeweiligen Prospekt enthalten. Dort finden sich auch für die seit dem 1. November 2007 begebenen Wertpapiere nähere Angaben zu etwaigen Provisionszahlungen, die im Verkaufspreis enthalten sein können.

Bei Wertpapieren, die sich auf einen in Fremdwährung notierten Basiswert beziehen, hängt die Wertentwicklung nicht allein vom Kurs des Basiswertes, sondern auch von der Entwicklung der Fremdwährung ab. Ungünstige Bewegungen an den Währungsmärkten können das Verlustrisiko erhöhen.

Kosten, die beim Kauf oder Verkauf der Wertpapiere anfallen, vermindern die Gewinnchancen des Anlegers. Informieren Sie sich deshalb vor Erwerb des Wertpapiers über alle beim Kauf und Verkauf anfallenden Kosten.

Während der Laufzeit der Wertpapiere können nicht immer Geschäfte abgeschlossen werden, durch die Ihre anfänglichen Risiken ausgeschlossen oder wenigstens eingeschränkt werden. Ob solche Geschäfte möglich sind, hängt von den Marktbedingungen ab und kann eventuell nur zu einem ungünstigeren Marktpreis geschehen. Auch hierdurch kann ein Verlust entstehen.

Wenn Sie den Erwerb der Wertpapiere mit Kredit finanzieren, müssen Sie beim Nichteintritt Ihrer Erwartungen nicht nur den eingetretenen Verlust hinnehmen, sondern auch den Kredit verzinsen und zurückzahlen. Dadurch erhöht sich Ihr Verlustrisiko erheblich.

Die Wertpapiere können gegebenenfalls einen sogenannten Hebeleffekt aufweisen, d.h. eine Veränderung des Kurses des Basiswerts führt zu einer überproportionalen Veränderung des Preises der Wertpapiere. Die Wertpapiere können daher überproportionale Verlustrisiken im Vergleich zu einer direkten Anlage in den Basiswert beinhalten. Beim Kauf bestimmter Wertpapiere ist deshalb zu berücksichtigen, dass je größer der Hebeleffekt der Wertpapiere ist, desto größer auch das mit ihnen verbundene Verlustrisiko ist. Ferner ist zu beachten, dass der Hebeleffekt typischerweise umso größer ist, je kürzer die (Rest-)Laufzeit der Wertpapiere ist.

Rechtliche Hinweise

Sie sind im Begriff, ein Produkt zu erwerben, das nicht einfach ist und schwer zu verstehen sein kann. Dies ist kein Angebot und keine Empfehlung zum Kauf von Wertpapieren.

Die in diesem Dokument enthaltenen Angaben stellen keine Anlageberatung und keine Anlagestrategieempfehlung bzw. Anlageempfehlung gemäß § 85 WpHG dar, sondern dienen ausschließlich der Produktbeschreibung. Sie genügen nicht den gesetzlichen Anforderungen zur Gewährleistung der Unvoreingenommenheit der Finanzanalyse und unterliegen keinem Verbot des Handels vor der Veröffentlichung von Finanzanalysen.

Diese Information stellt keinen Prospekt dar und dient Werbezwecken. Rechtlich verbindlich sind alleine die jeweiligen Endgültigen Bedingungen, die in den jeweiligen Basisprospekten gegebenenfalls aktualisiert durch Nachträge einbezogen sind (jeweils zusammen der „Prospekt“). Diese Dokumente können in elektronischer Form unter www.gs.de unter Eingabe der jeweiligen Wertpapierkennnummer (WKN oder ISIN) des Wertpapiers bzw. der jeweilige Basisprospekt bzw. seine Bestandteile unter https://www.gs.de/de/info/ dokumente/basisprospekte bzw. https://www.gs.de/de/info/dokumente/registrierungsformulare abgerufen werden und können auf Verlangen von der Goldman Sachs Bank Europe SE, Zertifikate-Abteilung, Marienturm, Taunusanlage 9–10, 60329 Frankfurt am Main, kostenlos auf einem dauerhaften Datenträger, oder, soweit dies ausdrücklich gewünscht ist, in Papierform zur Verfügung gestellt werden. Um potenzielle Risiken und Chancen der Entscheidung, in das Wertpapier zu investieren, vollends zu verstehen, wird ausdrücklich empfohlen, diese Dokumente zu den Chancen und Risiken einschließlich des emittenten- und gegebenenfalls produktspezifischen Totalverlustrisikos zu lesen und etwaige Fragen mit Ihrem Finanzberater zu besprechen.

Die in diesem Dokument enthaltenen Aussagen, Bewertungen, Prognosen oder Informationen zu Kursentwicklungen wurden nach bestem Wissen auf Grundlage von öffentlich zugänglichen Daten, Quellen und Methoden getroffen, die Goldman Sachs für zuverlässig erachtet, ohne diese Information selbst verifiziert zu haben. Sie geben den Stand vom Erscheinungsdatum dieses Dokuments wieder und werden vor einem späteren Versand oder einer andersartigen Bereitstellung nicht aktualisiert, auch wenn sich die gesetzlichen Rahmenbedingungen ändern. Bitte beachten Sie, dass Aussagen über zukünftige wirtschaftliche Entwicklungen grundsätzlich auf Annahmen und Einschätzungen basieren, die sich im Zeitablauf als nicht zutreffend erweisen können. Die Unternehmen der Goldman Sachs Gruppe übernehmen daher keine Gewähr für die Vollständigkeit und Richtigkeit der in diesem Dokument getroffenen Aussagen, Bewertungen, das Eintreten von Prognosen oder die Richtigkeit von Kursinformationen. Weitere Kursinformationen, insbesondere Informationen zu früheren Wertentwicklungen des Basiswerts, können Sie an der im jeweiligen Prospekt angegebenen Fundstelle zu dem jeweiligen Wertpapier finden. Historische Wertentwicklungen stellen keinen verlässlichen Indikator für die künftige Wertentwicklung des Basiswerts oder der Wertpapiere dar.

Die Emittentin behält sich vor, die Emissionsgröße jederzeit zu erhöhen.

Die Wertpapiere sind ausschließlich für Anleger in Deutschland und, sofern dies in den Endgültigen Bedingungen zu den Wertpapieren vorgesehen ist, Österreich bestimmt.

Die Wertpapiere dürfen weder in den USA, noch an bzw. zu Gunsten von US-Staatsangehörigen, angeboten oder verkauft werden. Dieses Dokument darf nicht in den USA verbreitet werden. Weitere Verkaufsbeschränkungen sind in dem jeweiligen Prospekt enthalten.

Impressum

Redaktion

Friederike Walle

Redaktionelles Konzept

derimedia GmbH | Düsseldorf | E-Mail: info@derimedia.de

Lektorat

Anna-Luise Knetsch

Konzeption, Layout

dpwplus | Essen | E-Mail: info@dpwplus.de | www.dpwplus.de

Fotonachweise

Adobe Stock – „Auffrischung nötig?“: fotogestoeber | „Günstiges und schnelles Handeln mit einem breiten Produktportfolio“: sitthiphong | Portrait Erik Podzuweit: Fabian Zapatka | „Kennzahlen für Optionsscheine“: bht2000 | „Ein grundlegend falsch bewerteter Markt “: quka | „Termine September/Oktober 2021“: Beliakina Ekaterina

Kontakt

Goldman Sachs Bank Europe SE

Marienturm | Taunusanlage 9–10 | 60329 Frankfurt am Main

Telefon: 0800 67 463 67 | E-Mail: zertifikate@gs.com

Internet: www.gs.de

Zuletzt aktualisiert: 28. September 2021