Wie ändert sich der Wert eines Optionsscheins bei unterschiedlichen Marktbedingungen? Wie können Anleger die sogenannten „Griechen“ nutzen, um Risiken und Gewinnchancen zu bewerten? Hat ein anderer Optionsschein in einem bestimmten Marktszenario einen höheren fairen Wert (Fair Value)? Hier erfahren Sie, wie Sie mit dem Goldman Sachs Optionsschein-Rechner die Antworten finden.

Dieser Rechner wurde entwickelt, um Optionsscheinanlegern die Möglichkeit zu geben, die Schwankungen des fairen Werts eines Optionsscheins unter verschiedenen Marktbedingungen zu untersuchen sowie das Risiko und die potenziellen Erträge einer Optionsscheinposition mit Hilfe der „Griechen“ zu verstehen und die Performance mehrerer Optionsscheine unter denselben Marktbedingungen zu vergleichen.

Erste Schritte

Wenn ein Produkt im Dropdown-Menü ausgewählt wird, werden die folgenden Parameter mit den aktuellen Zahlen und Schätzungen gefüllt: Tage bis zur Fälligkeit, Preis des Basiswerts, implizite Volatilität (jährlich) und ggf. Wechselkurs. Auf dieser Grundlage werden die Risikomerkmale (die „Griechen“) und der faire Wert berechnet.

Die Benutzer können die Eingaben in der Parameterbox anpassen, um automatische Neuberechnungen der Griechen und des fairen Werts zu erhalten. Um die Zahlen auf die aktuellen Schätzungen zurückzusetzen, klicken Sie einfach auf die Schaltfläche „Parameter zurücksetzen“.

So verwenden Sie die „Griechen“ zur Bewertung von Risiken und Gewinnchancen:

Delta

Das Delta ist die theoretische Schätzung, die angibt, um wie viel sich der Wert eines Optionsscheins ändern kann, wenn sich der Basiswert um einen Euro nach oben oder unten bewegt. Die Delta-Werte reichen von –1 bis +1, wobei ein Wert von 0 für einen Optionsschein bedeutet, dass sich der Optionsscheinkurs im Verhältnis zu den Kursänderungen des Basiswerts kaum bewegt.

Call-Optionsscheine haben ein Delta von 0 bis +1, Put-Optionsscheine haben ein Delta von 0 bis –1. Das Delta eines Optionsscheins reicht von +1 bis –1. Je weiter ein Optionsschein im Geld (in-the-money) ist, desto mehr bewegt sich das Delta eines Optionsscheins in Richtung +1 oder –1. Ein Optionsschein mit einem Delta von +1 bewegt sich im Gleichschritt mit dem Basiswert, ein aktienbezogener Optionsschein verhält sich dann wie die Aktie.

Abb. 1: Beispiele für das Delta

Wie man das Delta liest

Gamma

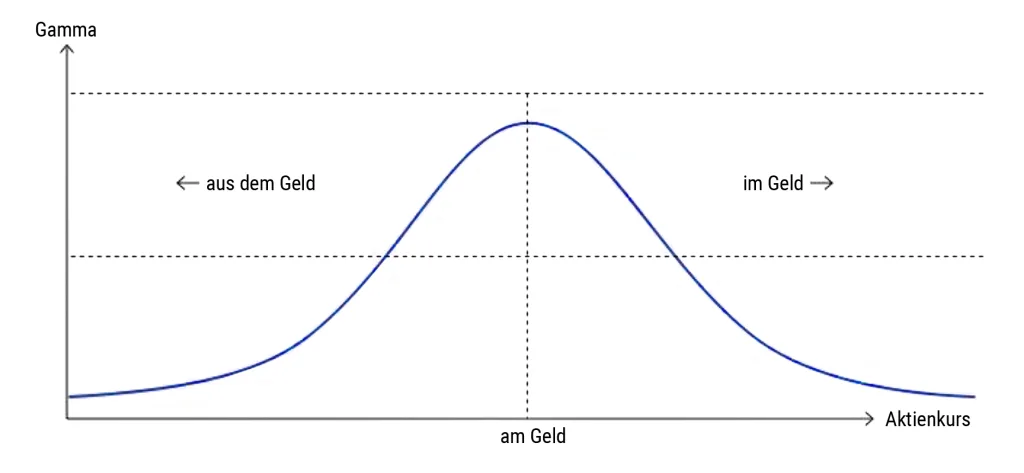

Das Gamma stellt die Änderungsrate zwischen dem Delta eines Optionsscheins und dem Kurs des Basiswerts dar. Es misst praktisch die Stabilität oder Instabilität des Deltas. Optionsscheine am Geld (at-the-money) haben das höchste Gamma, da ihre Deltas am empfindlichsten auf Kursänderungen reagieren. Gamma geht auf 0, wenn das Delta bei Fälligkeit 0 (aus dem Geld) oder +1 / –1 (im Geld) erreicht hat.

Abb. 2: Das Gamma und der Aktienkurs

Wie man das Gamma liest

Omega

Das Omega misst die Auswirkung der Hebelwirkung eines Optionsscheins auf den Kurs des Optionsscheins. Omega macht eine präzisere Aussage über die tatsächliche Hebelwirkung eines Optionsscheins als die einfache Hebelwirkung, da es das Delta mit einbezieht.

Call-Optionsscheine haben einen positiven Omega-Wert, Put-Optionsscheine haben einen negativen Omega-Wert. Der Grund dafür ist der positive (Call) bzw. negative (Put) Delta-Wert.

Wie man das Omega liest

Theta

In dem Moment, in dem ein Optionsschein emittiert wird, beginnt er an Wert zu verlieren. Dieser Verlust beschleunigt sich, je näher das Verfalldatum rückt. Das Sprichwort „Zeit ist Geld“ ist daher auf Optionsscheine voll anwendbar. Theta gibt an, wie stark der Wert eines Optionsscheins jeden Tag abnehmen kann, wenn alle anderen Faktoren gleich bleiben. Das Theta von Optionsscheinen ist negativ.

Abb. 3: Theta und Zeitwert

Wie man das Theta liest

Vega

Das Vega misst die Empfindlichkeit einer Optionsscheinposition gegenüber der impliziten Volatilität. Wenn der Emittent eine stärkere Bewegung eines Wertpapiers erwartet, ist die implizite Volatilität tendenziell höher, sodass der Optionsscheinpreis teurer wird, und umgekehrt. Vega misst, wie stark sich der Preis eines Optionsscheins ändert, wenn sich die implizite Volatilität um 1 Prozent bewegt.

Vega sinkt, je näher der Optionsschein dem Verfalltermin kommt, und steigt, wenn sich der Basiswert dem Basispreis nähert. Mit anderen Worten: Das Vega liegt am Geld und sinkt, wenn der Optionsschein aus dem Geld oder im Geld ist.

Abb. 4: Vega und Aktienkurs

Wie man das Vega liest

Optionsscheine vergleichen

Der Rechner ermöglicht es dem Nutzer auch, einen zweiten Optionsschein auszuwählen und die Entwicklung des fairen Wertes in verschiedenen Marktszenarien zu vergleichen. Klicken Sie dazu einfach auf die Schaltfläche „Optionsscheine vergleichen“ und wählen Sie einen zweiten Optionsschein aus dem Dropdown-Menü. Sie können den Bereich „Optionsscheine vergleichen“ schließen, indem Sie auf den nach oben zeigenden Pfeil oben rechts in diesem Bereich klicken.

Disclaimer

Der faire Wert stellt den theoretischen Preis des Optionsscheins auf der Grundlage des vereinfachten Preismodells des Emittenten dar, wobei Zinsen und Finanzierungssätze, Risikoaufschläge aufgrund des Ausfallrisikos der Emittentin und Dividendenzahlungen unter dem Basiswert nicht berücksichtigt werden.

Die Berechnungen des fairen Werts und der Risikomerkmale beruhen auf dem Black-Scholes-Modell. Bitte beachten Sie, dass es verschiedene Modelle zur Berechnung des fairen Werts eines Optionsscheins gibt und die Ergebnisse dieser Berechnungen voneinander abweichen können.

Der von diesem Rechner ermittelte faire Wert dient lediglich der Veranschaulichung und spiegelt nicht den aktuellen oder zukünftigen Preis des Optionsscheins wider. Der tatsächliche Preis des Optionsscheins hängt auch von weiteren Faktoren ab, darunter die Marge des Emittenten, die Geld-Brief-Spanne und die anderen oben genannten Faktoren (Zins- und Finanzierungssätze, Dividendenzahlungen und Aufschläge für das Emittentenrisiko).

Die Wertentwicklung in der Vergangenheit ist kein Indikator für zukünftige Ergebnisse. Bitte beachten Sie unsere Informationen zu Risiko, Haftungsausschluss und Impressum, die Sie hier finden.

Fotonachweise: Adobe Stock – Bild: Chlorophylle