Die Funktionsweise von Faktor-Zertifikaten

Genau wie Optionsscheine, Discount-Optionsscheine sowie Knock-out-Produkte, zu denen Mini-Futures, Open-End-Turbos und Turbos zählen, gehören Faktor-Zertifikate zu den Hebelprodukten. Anleger können damit überproportional – also mit Hebel – an der Kursentwicklung einer Aktie, eines Index oder eines anderen Basiswerts teilnehmen.

Das bedeutet: Eine 1-prozentige Änderung des Basiswertkurses führt – abhängig vom jeweiligen Hebel – zu einer Änderung von mehreren Prozent beim Hebelprodukt. Alle Produkttypen bieten hohe Gewinnchancen, denen jedoch auch hohe Verlustrisiken gegenüberstehen. Schlimmstenfalls kann es zum Totalverlust des eingesetzten Geldes kommen.

Börsentäglich konstanter Hebel

Das Besondere an Faktor-Zertifikaten ist der börsentäglich konstante Hebel, der diesen Produkttyp von anderen Hebelprodukten unterscheidet. Sie unterliegen im Gegensatz zu Optionsscheinen keinen Volatilitätseinflüssen und bilden die Kursentwicklung des jeweiligen Basiswerts beinahe linear ab. Ähnlich wie Mini-Futures, Open-End-Turbos und Turbos haben Faktor-Zertifikate eine Barriere, die sogenannte Stop-Loss-Barriere. Sie liegt bei Long-Produkten um einen bestimmten Prozentsatz über dem aktuellen Basispreis, bei Short-Produkten darunter.

Der Basispreis gilt als Grundlage zur Berechnung des aktuellen Preises des Produkts. Die positive Differenz zum aktuellen Kurs des Basiswerts ergibt unter Berücksichtigung des aktuellen Bezugsverhältnisses und des Aufgelds den aktuellen Preis des Hebelprodukts. Der Abstand zwischen Stop-Loss-Barriere und Basiswertkurs wird auch als Stop-Loss-Puffer bezeichnet. Allerdings weisen Knock-out- Produkte (Mini-Futures und Turbos) beim Verletzen der „Barriere“ Unterschiede zu Faktor-Zertifikaten auf.

Faktor-Zertifikate legen eine Ruhepause ein

Bei Faktor-Zertifikaten kommt es nicht wie bei den Knock-out-Produkten zum sofortigen Ende der Laufzeit, sondern zu einer Ruhepause mit dem nachfolgenden „Anpassungsprozess“, eine Besonderheit dieser Produktkategorie. Sollte es also zu einer Verletzung der Stop-Loss-Barriere kommen, wird das Faktor-Zertifikat zunächst vom Handel ausgesetzt, und die Emittentin legt den Stop-Loss-Referenzpreis fest. Auf Basis des Stop-Loss-Referenzpreises wird die Emittentin die Ausstattungsmerkmale Basispreis, Stop-Loss-Barriere und Bezugsverhältnis untertägig so anpassen, dass der Hebel wieder auf sein Ausgangsniveau zurückgesetzt wird. Im Anschluss ist das Produkt dann wieder handelbar, vorbehaltlich des Eintritts eines Knock-outs. Durch die untertägige Anpassung wird erreicht, dass ein Wertverlust der Faktor-Zertifikate auf einen bestimmten Betrag begrenzt wird. Dieser Mechanismus kann aber nur weiterreichende Verluste der Faktor- Zertifikate abschwächen; die Verluste können dennoch erheblich sein. Aus diesem Grund sollte die Stop-Loss-Barriere nicht als „Sicherheitspuffer“ verstanden werden.

Unabhängig davon, ob die Stop-Loss-Barriere während eines Tages verletzt worden ist oder nicht, findet in jedem Fall börsentäglich eine Anpassung des Basispreises, der Stop-Loss-Barriere und des Bezugsverhältnisses statt, wodurch der Hebelfaktor des Zertifikats wieder auf sein Ausgangsniveau zurückgesetzt wird. Beim DAX® findet diese Anpassung beispielsweise an jedem Börsenhandelstag gegen 17:30 Uhr statt.

Täglich angepasster Hebel: Vorteile und Risiken

Der täglich konstante Hebel bietet eine Reihe von Vorteilen. So können Anleger bei Börsenbeginn mit einem gewünschten Hebel an der Wertentwicklung eines Basiswerts teilhaben und haben zusätzlich eine gewisse Absicherung, falls es zu einem Erreichen der Stop-Loss-Barriere kommt. Zusätzlich wird das Verwässern, also ein Absinken des Hebels, vermieden, wenn ein Anleger mit seiner Markterwartung mehrere Tage lang richtig liegt.

Auf der anderen Seite vergrößert sich der Hebel nicht, wenn sich der Basiswert in die „falsche“ Richtung bewegt. Die Laufzeit des Faktor-Zertifikats ist grundsätzlich unbegrenzt. Allerdings endet die Laufzeit unter anderem dann, wenn es zu einem Knock-out kommt. Dies ist dann der Fall, wenn der innere Wert des Produkts zum Anpassungszeitpunkt während der untertägigen Anpassung bei Verletzung der Stop-Loss-Barriere bzw. während der börsentäglichen Anpassung auf einen Wert von 0,20 Euro oder weniger sinkt.

Für die Ermittlung des inneren Werts eines Faktor-Zertifikats wird der Kurs des Basiswerts unmittelbar vor dem Anpassungszeitpunkt bzw., falls ein Stop-Loss-Ereignis eingetreten sein sollte, der Stop-Loss- Referenzpreis herangezogen. Zusätzlich sollten Anleger beachten, dass die Emittentin berechtigt ist, die Faktor-Zertifikate kurzfristig zu kündigen. Der Kündigungsbetrag im Fall einer Kündigung der Faktor-Zertifikate kann unter dem für die Faktor-Zertifikate bezahlten Kaufpreis liegen. Bei Faktor-Zertifikaten besteht das Risiko eines Totalverlusts des eingesetzten Kapitals.

Aufgrund der börsentäglichen Anpassung besteht bei Faktor-Zertifikaten die Besonderheit, dass Verluste bis hin zum Totalverlust, insbesondere auch bei einer Seitwärtsbewegung des Basiswerts, möglich sind. Zu beachten ist auch aus diesem Grund, dass Faktor-Zertifikate nur für sehr erfahrene Anleger mit einem sehr kurzen Anlagehorizont geeignet sind. Darauf hat vor einiger Zeit auch die BaFin in einem Artikel hingewiesen (BaFin Journal, Januar 2020, Seite 14 ff.).

Wichtig zu wissen: Der Verlust im Seitwärtsmarkt ist umso größer, je höher der Hebel ist, je schwankungsintensiver die Seitwärts- bewegung vonstatten geht und je länger die Haltedauer des Faktor-Zertifikats ist. Anleger können über mehrere Tage hinweg selbst dann Verluste erleiden, wenn sich der Basiswert positiv entwickelt. Faktor-Zertifikate eignen sich nicht für längerfristige Anlagestrategien, sondern nur für kurzfristige Anlagen.

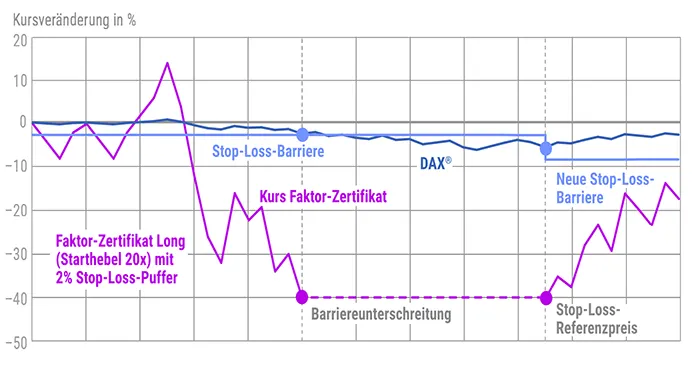

Abb. 1: Untertägige Anpassung bei Unterschreiten der Stop-Loss-Barriere

Der Chart zeigt das Beispiel eines Faktor-Zertifikats Long mit Faktor 20x auf den DAX®. Der Abstand zur Stop-Loss-Barriere (Stop-Loss-Puffer) beträgt zwei Prozent. Während des Handelstages unterschreitet der DAX® diese Barriere. Daher legt das Faktor-Zertifikat zunächst eine Pause ein und wird später, nach der untertägigen Anpassung, „neu gestartet“.

Quelle: Goldman Sachs Global Markets

Faktor-Zertifikate und Knock-out-Produkte: Die Unterschiede

Die Stop-Loss-Barriere und die täglich konstanten Hebel sind die zentralen Unterschiede zwischen Faktor-Zertifikaten und anderen Hebelprodukten. Bei Open-End-Turbos und Turbos sind durch die fehlende Stop-Loss-Barriere weit höhere Hebel möglich. Außerdem verringert sich der Hebel des Produkts, wenn der Basiswert in die „richtige“ Richtung läuft, und steigt, wenn sich der Basiswert in die „falsche“ Richtung entwickelt. Eine Verletzung der Knock-out- Barriere hat bei Knock-out-Produkten gravierendere Auswirkungen als eine Verletzung der Stop-Loss-Barriere bei Faktor-Zertifikaten. So endet bei einer Verletzung der Knock-out-Barriere die Laufzeit des Hebelprodukts sofort, während das Faktor-Zertifikat bei Verletzung der Stop-Loss-Barriere untertägig angepasst wird.

Faktor-Zertifikate: Große Auswahl

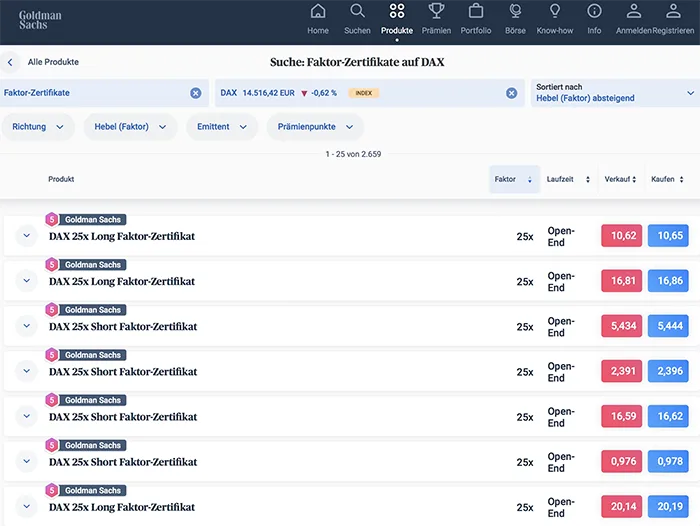

Anleger, die in Faktor-Zertifikate investieren wollen, finden diese Produkte auf www.gs.de, indem sie auf „Produkte“ klicken und anschließend „Hebelprodukte“ und „Faktor-Zertifikate“ auswählen. Im August 2022 konnten Investoren auf www.gs.de aus rund 30.000 Faktor-Zertifikaten von Goldman Sachs auf etwa 800 Basiswerte wählen. Um das passende Produkt zu finden, haben Anleger mehrere Möglichkeiten. Sie können zunächst den gewünschten Basiswert aus-wählen und dann verschiedene Kriterien voreinstellen, wie beispielsweise den Emittenten, den Hebel oder auch die Zahl der möglichen Prämienpunkte.

Abb. 2: Faktor-Zertifikate auf gs.de

Auf unserer Website finden Anleger im Handumdrehen Faktor-Zertifikate auf eine Vielzahl von Basiswerten.

Quelle: Goldman Sachs Global Markets

Bitte beachten Sie unsere Hinweise zu Risiken, Disclaimer und Impressum, welche hier eingesehen werden können.

Fotonachweise: Adobe Stock – Bild 1: iuriimotov, Bild 2: adimas